Tribunal critica la maniobra bancaria de sustituir la atención personalizada a clientes por los canales online

Según el fallo, la apuesta de las entidades por la banca electrónica convierte a los clientes “en una especie de empleados suyos sin sueldo”

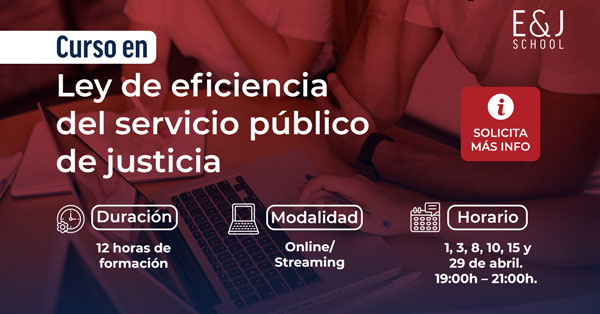

(Foto: E&J)

Tribunal critica la maniobra bancaria de sustituir la atención personalizada a clientes por los canales online

Según el fallo, la apuesta de las entidades por la banca electrónica convierte a los clientes “en una especie de empleados suyos sin sueldo”

(Foto: E&J)

La Audiencia Provincial de Zaragoza ha ratificado la sentencia que condenaba a Ibercaja a indemnizar con 56.474,63 euros a un cliente que fue víctima de una modalidad de estafa denominada “SIM swapping”.

La sentencia, de 17 de noviembre de 2022, ataca con dureza la actual estrategia de las entidades bancarias que apuesta por sustituir la atención personalizada a sus clientes por los servicios de banca electrónica.

El caso

Entre la noche del 17 de marzo de 2021 y la mañana del 18 se realizaron 15 transferencias bancarias desde la cuenta corriente de la que era cotitular el usuario, 10 a través de Bizum (5.000 euros) y cinco a través de la banca electrónica “Ibercaja Directo” (78.456,20 euros), más 236,53 euros de comisión, en total 83.692,73 euros.

La mayoría de dichas transferencias se realizaron a favor de delincuentes conocidos por la policía a través de una línea móvil, titularidad de la esposa del usuario afectado, usándose para ello una tarjeta SIM duplicada. Es decir, nos enfrentamos ante una modalidad de estafa denominada “SIM swapping” que consiste en duplicar de forma fraudulenta la tarjeta SIM del teléfono móvil de una persona suplantando su identidad, y después, una vez que la víctima se queda sin servicio telefónico, accede a su información personal y toma el control de su banca digital utilizando los SMS de verificación que llegan a su número de teléfono.

«Nos enfrentamos ante una modalidad de estafa denominada SIM swapping». (Foto: E&J)

Consecuencia de lo anterior, el cliente formuló una demanda denunciando el incumplimiento de Ibercaja en el contrato de banca a distancia y contrato de cuenta corriente y/o depósito al haberse realizado una serie de transferencias bancarias no autorizadas a través de la banca electrónica, lo cual le produjo unos daños y perjuicios de 56.474,63 euros.

En octubre de 2021, el Juzgado de Primera Instancia n.º 7 de Zaragoza estimó la demanda y declaró que la actuación de la entidad demandada en la gestión del fraude sufrido por el actor supuso un incumplimiento de las obligaciones contractuales asumidas. Además, el Magistrado-Juez condenó a Ibercaja a indemnizar al cliente con la cifra mencionada en el párrafo anterior.

Notificada dicha sentencia a las partes, la representación procesal de Ibercaja recurrió en apelación.

Los clientes se han convertido en empleados de banca sin sueldo

Entre los distintos motivos utilizados para desestimar el recuso del banco, la AP de Zaragoza argumenta que, tratándose de operaciones no autorizadas como es el caso, salvo actuación fraudulenta, incumplimiento deliberado o negligencia grave del ordenante, la responsabilidad será del proveedor del servicio de pago. Es decir, según el Tribunal, corresponde a Ibercaja la carga de la prueba de que la orden de pago “no se vio afectada por un fallo técnico u otra deficiencia del servicio prestado por el proveedor de servicios de pago”.

Tras ello, la Sala censura la actual política comercial de las entidades bancarias al sustituir la atención personalizada a los clientes por los canales online. “Esta conclusión responde a la lógica aplastante de que, si ha sido la banca la que principalmente se ha beneficiado de las nuevas tecnologías, abaratando costes con el sistema de convertir a los clientes en una especie de empleados suyos sin sueldo, lo que le permite cerrar sucursales y despedir empleados, justo será que se haga cargo de ese margen de riesgo que ha introducido el uso de las nuevas tecnologías y que antes, cuando las operaciones se hacían presencialmente, era inexistente”, recoge la sentencia de siete páginas.

En el caso aquí analizado, la entidad recurrente no ha acreditado que negligencia cometió su cliente que permitió que unos delincuentes le duplicaran a su esposa la tarjeta SIM.

Ibercaja se centró en la inexistencia de fallos técnicos “pero olvida otros aspectos reveladores de otras deficiencias en el servicio prestado”. En concreto, según explica la Audiencia, “no acabamos de comprender como es que, un hecho tan inusual como realizar 15 transferencias en una noche por un importe superior a los 80.000 euros, no haya hecho saltar las alarmas en ese mismo momento, y no el día siguiente y ni siquiera por iniciativa propia, sino por una llamada del Banco Santander alertando de la recepción de una transferencia sospechosa”.

Voz letrada autorizada

El letrado Miguel Ángel Marqués Lafuente, socio de Axio Abogados, ha asumido la dirección técnica del presente procedimiento.

En conversación con Economist & Jurist, el jurista explica que la AP de Zaragoza “ha vuelto a pronunciarse sobre esta problemática que, por desgracia, están padeciendo cada vez más miles de clientes de entidades bancarias de nuestro país”. En concreto, “las últimas estadísticas muestran que los casos por fraudes informáticos se han multiplicado por 10 en los últimos años, pasando de los 27.000 en el año 2011 a 270.000 en el 2021”, desvela Marqués Lafuente.

Miguel Ángel Marqués Lafuente. (Foto: Axio Abogados)

“Desde que el 14 de septiembre de 2019 entrara en vigor la legislación comunitaria europea (Segunda Directiva de Servicios de Pago, conocida como PSD2), que regula los pagos y el acceso a la información financiera de los usuarios bancarios, estamos asistiendo a un incremento casi exponencial de los casos de fraudes informáticos que, a la postre, se traducen en pérdidas económicas millonarias para el conjunto de los afectados”, destaca el experto

El conocido como doble factor de autenticación, que tiene como “protagonista” el envío de claves mediante SMS al teléfono móvil del usuario para confirmar una transferencia o pago con tarjeta de crédito, “ha evidenciado graves deficiencias de seguridad que el legislador debería suplir de forma inmediata y las entidades bancarias contrarrestar con medidas de seguridad eficaces y actuales”, avisa el abogado.

Como hemos evidenciado en el caso aquí analizado, “cada vez son más numerosas las sentencias de los tribunales españoles que confirman que la legislación española reguladora de medios de pago es contundente al proteger al usuario ante este tipo de situaciones, si bien la banca hace caso omiso de las reclamaciones presentadas, obligando a sus clientes a acudir a la vía judicial para conseguir la devolución de las sumas defraudadas (en muchos casos, los ahorros de toda una vida)”, subraya.

Por último, el jurista destaca la rotundidad con la que la AP de Zaragoza censura la política comercial de las entidades bancarias al sustituir la atención personalizada a los clientes por las vías online. A su juicio, tales conclusiones “deberían llevar a la banca de nuestro país a un ejercicio de reflexión y autocrítica”, concluye Marqués Lafuente.