A propósito de la modificación del artículo 56 de la Ley 22/2003

A propósito de la modificación del artículo 56 de la Ley 22/2003

Por el Real Decreto-Ley 4/2014, de 7 de marzo, por el que se adoptan medidas urgentes en materia de refinanciación y reestructuración de deuda empresarial

José Gálvez Pascual e Iñigo Rodríguez-Sastre Fernández-Corugedo

Abogados de Olleros Abogados. Área de Litigación Bancaria y Financiera

1. INTRODUCCIÓN.

El marco de la situación de crisis económica que viene sufriendo España desde el año 2008 ha provocado que muchas empresas se hayan visto obligadas a tener que renegociar las condiciones financieras de sus operaciones con el objeto de acomodar sus obligaciones de pago a su efectiva capacidad financiera. Para dar una respuesta normativa tanto a financiadores como a deudores en dificultades económicas, en los últimos años se han efectuado por el legislador diversas y significativas modificaciones a la Ley Concursal (en adelante LC), siempre con la clara voluntad de encontrar alternativas eficaces a la liquidación, si bien han resultado en buena medida insuficientes.

En este contexto, el Real Decreto-Ley 4/2014, de 7 de marzo, por el que se adoptan medidas urgentes en materia de refinanciación y reestructuración de deuda empresarial (en adelante RDL 4/2014 o “la Reforma”) constata en primer lugar la insuficiencia de las reformas que de la LC se han emprendido hasta la fecha para lograr una efectiva medida tendente a la viabilidad de empresas que cuentan con un excesivo apalancamiento financiero; no siendo suficiente, por ejemplo, con un simple plazo adicional para hacer frente a los pagos, lo que ha llevado en una mayoría de casos a acudir a la quita o la capitalización de deuda, cuando no ya por acabar en la liquidación de la empresa.

En segundo lugar, el reciente RDL 4/2014 pretende, por un lado, paliar la excesiva rigidez que caracteriza a nuestra legislación concursal y preconcursal, que se alza como un verdadero obstáculo a los posibles acuerdos que, entre deudor y acreedores financieros, se pudieran alcanzar, frustrándose cualquier posible viabilidad de la empresa. Y por otro, la Reforma contempla sustanciales modificaciones al régimen de ejecución de bienes sujetos a garantía real, establecido en el artículo 56 LC en el caso de que consideren “necesarios” para la continuidad empresarial o profesional del concursado.

2. OBJETIVO DE LA REFORMA.

En esta ocasión, el legislador ha optado por el uso del Real Decreto-Ley, cuyo motivo se indica en la propia Exposición de Motivos del RDL 4/2014, atendiendo a la urgente necesidad de implementar los cauces normativos adecuados para la reestructuración viable de la deuda empresarial, lo que requiere de una celeridad que impediría el proceso parlamentario ordinario para la promulgación de una Ley.

Así, el RDL 4/2014 va dirigido a todas aquellas empresas que puedan sanearse desde un punto de vista financiero, evitándose de este modo la liquidación, pero procurando, a su vez, que la deuda remanente sea tolerable en aras de la viabilidad empresarial. En esta tesitura, resulta destacable el protagonismo que el legislador otorga a las entidades crediticias y al resto de acreedores, que tal como señala la Exposición de Motivos, deben contribuir al correcto saneamiento de las empresas que, no obstante su elevado endeudamiento, siguen siendo productivas, objetivo primordial de la Reforma.

3. LA MODIFICACIÓN DEL ARTÍCULO 56 LC.

Frente al artículo 55 LC que se aplica específicamente a las ejecuciones de carácter singular y a apremios, el artículo 56 LC, bajo el epígrafe “Paralización de ejecuciones de garantías reales y acciones de recuperación asimiladas”, viene estableciendo desde la promulgación de la LC un régimen excepcional para el caso de ejecución de garantías reales sobre bienes del concursado, caracterizado por la suspensión de los procesos ejecutivos o de realización forzosa, cuestión que si bien no ha sido modificada por la nueva redacción del artículo 56 LC por el reciente RDL 4/2014, sí ha venido a introducir notables novedades respecto a su planteamiento anterior.

3.1. ARTÍCULO 56.1 LC PRIMERA FRASE.

El artículo 56 LC, en su redacción anterior y siguiendo el principio de mantenimiento de la actividad de la empresa o profesional en concurso, contenía un régimen de paralización de las ejecuciones o realizaciones forzosas de las garantías sobre aquellos bienes que se encontraban “afectos a su actividad profesional o empresarial o a una unidad productiva de su titularidad”.

Anterior redacción del artículo 56 LC:

“…Los acreedores con garantía real sobre bienes del concursado afectos a su actividad profesional o empresarial o a una unidad productiva de su titularidad no podrán iniciar la ejecución o realización forzosa de la garantía hasta que se apruebe un convenio cuyo contenido no afecte al ejercicio de este derecho o trascurra un año desde la declaración de concurso sin que se hubiera producido la apertura de la liquidación...”.

Nueva redacción del artículo 56 LC:

“…Los acreedores con garantía real sobre bienes del concursado que resulten necesarios para la continuidad de su actividad profesional o empresarial no podrán iniciar la ejecución o realización forzosa de la garantía hasta que se apruebe un convenio cuyo contenido no afecte al ejercicio de este derecho o trascurra un año desde la declaración de concurso sin que se hubiera producido la apertura de la liquidación…”.

Como se advierte de la nueva redacción de la primera frase del artículo 56.1, tras la Reforma, se ha eliminado la mención que anteriormente existía a “bienes del concursado afectos” por «bienes del concursado que resulten necesarios para la continuidad«. Con dicha supresión se pretende superar el conflicto que había generado anteriormente la expresión “afecto a la actividad”, pasando de esta manera a otorgar al Juez la completa decisión acerca de si un determinado bien resulta o no necesario para la continuidad de su actividad profesional o empresarial. Así, el criterio decisorio pasa de la simple afección de los bienes a la actividad al criterio de necesidad, lo que responde a la finalidad de (i) ampliar el espectro de ejecuciones que no se verán paralizadas por la declaración de concurso, (ii) unificar los diferentes pronunciamientos judiciales que interpretan este precepto y (iii) dotar de mayor seguridad jurídica a los acreedores reales, para conseguir una apertura de la financiación a las empresas, dinamizando el crédito.

Así, hasta la promulgación de la Reforma convivían diversas posiciones jurisprudenciales contrapuestas que perfilaban el concepto “afecto a la actividad”. De una parte, se ligaba al concepto de inmovilizado en los términos del Plan General Contable, es decir, que sirvieran de forma estable a la actividad de la empresa durante más de un ejercicio. No obstante, una interpretación excesivamente rigurosa de la pars conditio crediturum y del principio de universalidad del concurso, contemplaba que estuvieran afectos a la actividad todos los activos relacionados en el inventario de bienes y derechos, por cumplir una función económica en el desarrollo de la actividad empresarial, con la consecuente frustración de los intereses de los acreedores.

En este escenario, la oportunidad de la Reforma de este precepto es indiscutible. Si bien es previsible que existirán, a su vez, diferentes posturas que perfilen el término “necesario”, escogido por el legislador, los márgenes interpretativos que tendrá ahora el juzgador resultarán más amplios para que, una vez determinado el conjunto de activos, entre a valorar aquellos que verdaderamente resultan necesarios o no para la explotación y continuidad empresarial, superando así las interpretaciones excesivamente formales que la antigua redacción del artículo 56 LC permitía. La cuestión primordial, por lo tanto, será concretar qué debe entenderse como “necesario”, lo que creemos, se configurará, como sinónimo de imprescindible para la estricta continuidad, debiendo recaer únicamente sobre aquellos bienes vinculados al proceso productivo.

En la práctica, este nuevo marco presentado por el legislador permitirá, sin duda, ampliar el número de ejecuciones que no se verán afectadas por la declaración de concurso, dotando de mayor seguridad jurídica a los acreedores que gocen de garantía real e influyendo, decisivamente, en la mejora de la fluidez del crédito al no ver perjudicados, ni sus intereses ni sus garantías con el procedimiento del insolvencia del deudor: si la garantía real recae sobre bienes del concursado que no se consideran necesarios para la continuidad de su actividad profesional o empresarial, el acreedor podrá de inmediato iniciar la ejecución de su garantía.

Tampoco debe olvidarse que la finalidad de la norma es evitar la ejecución de bienes que resulten precisos en el proceso productivo del deudor, puesto que el propósito esencial del legislador, y así lo expresa nuevamente en la Exposición de Motivos de este RDL 4/2014, es la continuidad de esa actividad, que se vería dificultada por la desaparición de los bienes infraestructurales de dicha actividad. En efecto, a similitud de lo establecido anteriormente, tras la modificación por el RDL 4/2014, el artículo 56 LC sigue impidiendo a aquellos acreedores que cuenten con una garantía real sobre bienes del concursado que resulten necesarios para la actividad profesional o empresarial, que puedan iniciar su ejecución o realización forzosa, hasta que, o bien se apruebe un convenio que no afecte a este derecho, o bien transcurra un año desde la declaración de concurso sin que se hubiera producido la apertura de liquidación.

Entendemos, por lo tanto, que el cambio introducido es adecuado y especialmente bienvenido, atendiendo a un criterio para la entrada en marcha del régimen suspensivo de la ejecución relativo a una cuestión eminentemente práctica: ¿Resulta necesario este bien para la continuidad empresarial o no? Para responder acertadamente a dicha pregunta se requerirá, sin duda, de un mayor esfuerzo de acreditación por parte de los agentes intervinientes en el proceso concursal (deudor, acreedores, administración concursal y en última instancia decisoria, el juzgador) acerca de si un determinado bien goza con esa nota de esencialidad y con ello, una igualmente previsible disparidad de pareceres.

3.2. ARTÍCULO 56.1 LC SEGUNDA FRASE.

Como es de ver, la reforma además ha consistido en añadir una nueva frase al artículo 56.1 LC:

“En particular, no se considerarán necesarias para la continuación de la actividad las acciones o participaciones de sociedades destinadas en exclusiva a la tenencia de un activo y del pasivo necesario para su financiación, siempre que la ejecución de la garantía constituida sobre las mismas no suponga causa de resolución o modificación de las relaciones contractuales a las que, estando sujeta la referida sociedad, permitan al deudor mantener la explotación del activo.”

De esta manera, se modifica el art. 56.1 LC para incluir ahora una excepción concreta al régimen general de suspensión de las ejecuciones sobre bienes con garantía real, permitiendo que, a partir de la reforma operada por el RDL 4/2014, se puedan ejecutar las prendas sobre acciones o participaciones de sociedades destinadas en exclusiva a la tenencia de un activo. En efecto, la propia redacción de la nueva frase del art. 56.1 introduce, modo de ejemplo, un nuevo supuesto que, en todo caso, queda al margen del régimen general de suspensión de la ejecución, una verdadera presunción iuris tantum, apartándose de la capacidad decisoria del Juez del concurso. En virtud de la expresa decisión del legislador, carecen de la consideración de bienes necesarios, y por lo tanto pueden ser inmediatamente ejecutables, las acciones o participaciones de sociedades (según se trate de sociedades anónimas o limitadas) patrimoniales, siempre que su ejecución no comporte una modificación o incluso la extinción de sus relaciones contractuales, permitiendo así continuar la explotación del activo. En este caso, por lo tanto, no será necesario que se obtenga por el acreedor la declaración del juez del concurso de que dicho bien no es “necesario” (o “afecto” según el régimen anterior) para la actividad empresarial o profesional.

4. POSIBLES ESCENARIOS DEL NUEVO ARTÍCULO 56.1 LC.

Por lo que respecta a la nueva frase del artículo 56.1 LC, está claro que el legislador contempla principalmente el supuesto de sociedades patrimoniales con activos inmobiliarios y que se encuentren explotados, por ejemplo, mediante los correspondientes contratos de arrendamiento y que permiten su continuidad empresarial. En este caso, el legislador entiende que la ejecución de tales títulos pignorados permite al acreedor –fundamentalmente una entidad financiera- ejecutar su garantía pudiendo desplazar su riesgo financiero, y por otro lado se consigue la continuidad de la empresa concursada, por lo que su viabilidad no se ve afectada. Parece claro, que la norma comentada va dirigida a un tipo específico de operación inmobiliaria por la cual el acreedor podrá, de esta manera, “movilizar antes su facultad de disposición” -según la terminología utilizada por el legislador en la Exposición de motivos-, o lo que es lo mismo, podrá ejecutar o realizar forzosamente su derecho para así conseguir reducir los riesgos financieros que comporta el mantenimiento de su posición acreedora ya que no tendrá que esperar a que se apruebe un convenio que no afecte a su derecho ni al transcurso de un año desde la declaración de concurso sin que se hubiera producido la apertura de liquidación.

Para ello, el legislador recuerda que no resulta necesario que todas las facultades inherentes al derecho de propiedad residan en el deudor concursal, sino que, por el contrario, únicamente será preciso que siga ostentando el derecho de uso, necesario para la adecuada continuidad de su actividad profesional o empresarial. Mientras que por lo que respecta al derecho de disposición, se situaría en manos del acreedor para de esta manera poder hacer uso de sus facultades inherentes, entre las que se encontraría la de poder enajenar los bienes[1]. De esta manera, el acreedor puede “movilizar” mediante la ejecución o realización forzosa, su derecho de disposición sobre las acciones o participaciones sobre la sociedad patrimonial, lo que permite que el deudor siga su explotación de dicho activo.

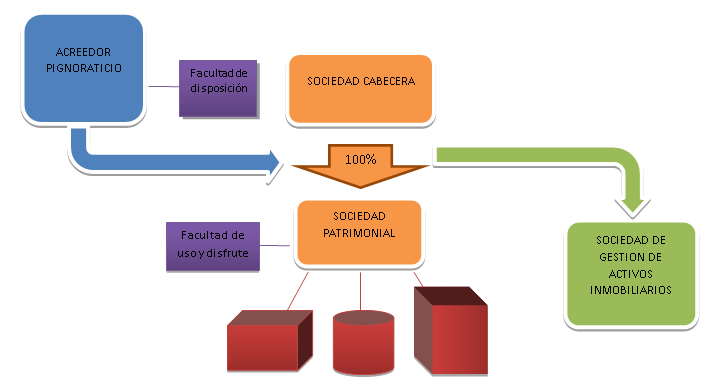

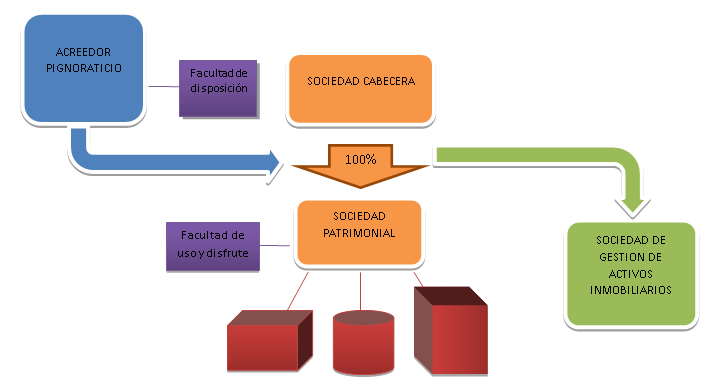

El siguiente esquema (Figura nº1) muestra un ejemplo de lo que entendemos que el nuevo supuesto del artículo 56.1 LC contempla (pues su redacción es confusa): La sociedad cabecera ostenta el 100% de las acciones o participaciones de la sociedad patrimonial, que es la que, a su vez, está destinada a la tenencia de unos activos. Dichas acciones o participaciones se encuentran pignoradas a favor del acreedor, paradigmáticamente, una entidad financiera. Tal como indica el legislador, para su plena funcionalidad, las facultades propias del derecho de propiedad deben estar disociadas, por lo que las facultades de uso y disfruten recaen sobre la sociedad explotadora de los activos, mientras que la facultad de disposición se ostenta por el acreedor pignoraticio, lo que permite la ejecución de su derecho con garantía real y con ello la posterior venta o cesión de la sociedad, por ejemplo a un vehículo de gestión de activos inmobiliarios, como sería el caso de las Sociedades Anónimas Cotizadas de Inversión Inmobiliaria (SOCIMI) y que a continuación se analizarán, para salvaguardar de tal modo tanto la continuidad de la explotación como los intereses del acreedor, el cual, reiteramos, ve desaparecer su riesgo financiero.

Resulta una operación que, de forma similar, se han venido produciendo en los últimos meses, si bien con algunas diferencias[2], lo que no impide advertir una clara semejanza en la dinámica de la operación diseñada por el legislador, en este caso mediante la disección del derecho de propiedad; esto es, una forma de usufructo, facilitando que el acreedor –una entidad financiera- actúe como nudo propietario y pueda disponer de su derecho para ejecutar y proceder a la cesión, venta o adjudicación, continuando la sociedad usufructuaria con su actividad en ejercicio de su derecho de uso y disfrute, sin ver así afectados sus activos. De forma ciertamente confusa, el nuevo supuesto del artículo 56.1 LC permite así que se proceda a la ejecución de la garantía –la prenda- que esté constituida sobre las acciones o participaciones de la sociedad tenedora de los activos, transmitiéndolas, pero siempre con la salvedad que tal cambio sustancial no debe conllevar una resolución o una modificación contractual que impida la explotación de los activos, para lo cual se acude a esta modalidad similar al usufructo.

5. LAS SOCIMIS, EL VEHÍCULO IDÓNEO PARA LA GESTIÓN DE LOS ACTIVOS INMOBILIARIOS PROCEDENTES DE LA EJECUCIÓN PIGNORATICIA.

Las SOCIMI, como es sabido, son sociedades cotizas en mercados organizados que se centran en la inversión en activos inmobiliarios urbanos para su alquiler, y actualmente son las protagonistas indiscutibles en el mercado inmobiliario español[3]. En efecto, estas sociedades gozan de una serie de características que, como veremos, las configuran como el medio idóneo para la gestión de dichos activos[4]. Creadas a imagen de los norteamericanos REIT (Real Estate Investment Trust), las FBI holandesas o la SIIC francesas, las SOCIMI fueron introducidas en España en virtud de la Ley 11/2009, de 26 de octubre, por la que se regulan las Sociedades Anónimas Cotizadas de Inversión en el Mercado Inmobiliario, precisamente para impulsar el mercado del alquiler, sector muy residual en nuestro país comparativamente con el resto de Europa, si bien el gran número de requisitos exigidos para su aplicación había convertido a las SOCIMI en un vehículo totalmente inoperativo[5].

El cambio sustancial vino acompañado por la Ley 16/2012, de 27 de diciembre, por la que se adoptan diversas medidas tributarias dirigidas a la consolidación de las finanzas públicas y al impuso de la actividad económica, a través del establecimiento de nuevo esquema de tributación tanto del propio vehículo de inversión como de sus accionistas. Así las SOCIMI pasaron de tener un tipo de gravamen del 19% en el Impuesto sobre Sociedades, a un tipo del 0%, quedando igualmente exceptuadas del pago fraccionado mínimo del 12% del resultado de la cuenta de pérdidas y ganancias.

Ante tales indudables ventajas, las entidades bancarias y financieras han venido contemplando la constitución de SOCIMIS para dar así salida a una parte de los activos inmobiliarios que se han venido adjudicando desde el inicio de la crisis, incluso con la aportación de capital procedente de clientes de banca privada, lo que les permite además liberar provisiones, elevar el beneficio, aprovecharse fiscalmente del atractivo de las SOCIMIS y participar de las futuras ganancias. En efecto, esta estructura permitiría a las entidades seguir manteniendo los activos inmobiliarios a través de sus SOCIMIS, de las que seguirían siendo accionistas, pudiendo beneficiarse de la venta de los inmuebles en un entorno de recuperación del mercado.

Precisamente es en este esquema donde se incardina la modificación del artículo 56 LC, segunda frase, por el RDL 4/2014. En efecto, la estructura que configura para el acreedor pignoraticio, esto es, la entidad financiera, le permite ahora acudir a la ejecución de su derecho de prenda inmediatamente y proceder a su posterior cesión a una SOCIMI. De tal manera que, sin necesidad de autorización del Juez del concurso y sin tener que aguardar a la aprobación de un convenio que no afecte a su derecho, ni al transcurso de un año desde la declaración de concurso sin que se hubiera producido la apertura de liquidación, la entidad podrá acometer la realización forzosa de su derecho de crédito y ceder su facultad de disposición de los activos inmobiliarios a una SOCIMI. Es más, estas entidades financieras podrían incluso trasladar la facultad de disposición que les haya sido adjudicada por la ejecución, para pasar a formar parte de estas nuevas SOCIMIS, lo que permitiría la titulización de la deuda correspondiente generada por los arrendamientos[6].

6. CONCLUSIONES.

El legislador en el diseño del régimen concursal ha venido considerando las ejecuciones como un verdadero obstáculo para esa continuidad empresarial, si bien en determinados casos ha admitido la continuidad de tal ejecución, levantando suspensiones en el caso de que esa actividad profesional y empresarial no se vea afectada. A dicha premisa se dirige la modificación del artículo 56 LC que pretende, en primer lugar, limitar las ejecuciones de bienes con garantía real únicamente a aquellos supuestos en que se trate de bienes “necesarios” (sic. imprescindibles) para la continuidad empresarial o profesional del concursado, pasando así de un régimen de simple “afección” de los bienes a uno nuevo de “necesidad”, lo que sin duda resultará en una mayor precisión en la identificación de activos que vayan única y exclusivamente dirigidos a la explotación profesional o empresarial.

En segundo lugar, la nueva redacción del artículo 56.1 LC, incluye una nueva frase que contiene un supuesto específico al cual va dirigido la norma, sobre el carácter no necesario para la continuación de la actividad en el caso de acciones o participaciones de sociedades de exclusiva tenencia de un activo y del pasivo necesario para su financiación, lo que conlleva que en tal caso pueda iniciarse la ejecución o realización forzosa de la garantía. Con el objetivo puesto en las sociedades patrimoniales, se permitirá así tanto que el deudor concursado continúe su actividad, con la facultad de uso y disfrute sobre el bien intacto, y a su vez, permitirá al acreedor que pueda proceder a su realización, cediendo su derecho a una sociedad de gestión de activos inmobiliarios, entre los que destacaría por su ventajas las SOCIMI, con los consecuentes beneficios fiscales y de rentabilidad que supondría, sin tener que esperar a los casos tradicionalmente contemplados, lo que debería considerarse especialmente adecuado para dinamizar los procesos concursales en el ámbito de las sociedades patrimoniales, especialmente aquellas que cuenten con activos inmobiliarios.

[1] Dentro de las facultades clásicas que conforman el derecho de propiedad, (esto es, el ius utendi o derecho de utilizar el bien, el ius fruendi o derecho de aprovechar los frutos, y el ius disponiendi o derecho de disponer de la cosa, entendido como el de vender, regalar, hipotecar o gravar el bien) sería posible disociar tales facultades para que unos determinados bienes no se encuentren “afectados” por la declaración de necesidad jurisdiccional, pudiendo en tal sentido enajenarse por el acreedor mediante su realización forzosa. Sorprende en este punto que el legislador, con cuestionable técnica legislativa, se refiera en la Declaración de Motivos a que “un determinado bien quede afecto a la actividad empresarial” cuando, como se ha señalado, en la nueva redacción del artículo 56 LC tras el RDL 4/2014 se pasa del criterio de “afección” al de “necesidad” para la continuidad de la actividad profesional o empresarial del concursado

[2] Es el reciente caso de la cesión de la gestión de los activos inmobiliarios de BFA-Bankia a Cerberus Capital Management, aunque, a diferencia del nuevo supuesto planteado en el artículo 56.1 LC, los activos inmobiliarios eran propiedad del grupo BFA-Bankia y únicamente ha supuesto la cesión de la plataforma de gestión, manteniendo su titularidad sobre los activos gestionados.

[3] Sin duda, la reciente irrupción de las SOCIMI viene vinculada al interés que el mercado inmobiliario español ha despertado en grandes fondos de inversión extranjeros, entre los que destacan los pertenecientes a George Soros o John Paulson, los cuales adquieren activos con grandes descuentos tras la caída de precios de hasta un 30% desde el inicio de la crisis, según señalaba el periódico Financial Times en su edición de 1 de marzo de 2014 “Soros, Paulson in Spanish property REITs investments”.

[4] Para la constitución de una SOCIMI es preciso que el 80% de la cartera sean inmuebles o terrenos para la promoción de naturaleza urbana dedicados al alquiler o participaciones en otras SOCIMIS; que el reparto en dividendos sea de al menos el 80% de los beneficios obtenidos por renta del alquiler, el 50% de lo ganado con la venta de activos y el 100% de los dividendos procedentes de otras SOCIMI; y el mantenimiento de los activos en cartera al menos 3 años.

[5] El día 28 de noviembre de 2013 se inauguró el nuevo segmento de negociación de SOCIMIS del Mercado Alternativo Bursátil (MAB), con la incorporación de la primera SOCIMI Entrecampos Cuatro, constituida en 2004 como integración de varias compañías de un grupo familiar. Su patrimonio se integraba, entre otros, de viviendas, locales y oficinas en alquiler en España y Alemania. En 2012 decidió acogerse al régimen fiscal reconocido a las SOCIMIS.

[6] Así lo reconoce Luis FERNÁNDEZ DEL POZO, citando, a su vez, la STS de 21 de julio de 2009, entre otras. “Otra vez sobre la prenda de créditos futuros a propósito de una futura Ley de garantías mobiliarias” Diario La Ley, Nº 8291, Sección Doctrina, 11 de Abril de 2014, Año XXXV, Editorial LA LEY