White & Case realiza un informe sobre las inversiones de las SPACs europeas

White & Case realiza un informe sobre las inversiones de las SPACs europeas

Las SPACs (empresas de adquisición de propósitos especiales) han invertido 52.840 millones de euros en Europa en los seis primeros meses del año, según el informe europeo de SPAC y De-SPAC realizado por White & Case.

La captación de fondos de las SPACs europeas está comenzando a ganar terreno, a pesar de haber estado dominado por el mercado estadounidense hasta el momento. Además, la captación de fondos, las transacciones de fusiones y adquisiciones de las SPACs europeas que involucran a empresas del mismo continente continúan aumentando en 2021, según White & Case.

La liquidez y el apetito de los inversores en los mercados estadounidenses han provocado que algunos patrocinadores europeos de SPACs hayan optado por cotizar sus SPACs en Estados Unidos. Pero las bolsas europeas han empezado a cambiar la tendencia y a mantener las SPACs europeas en las bolsas nacionales. A lo largo de los cinco primeros meses de 2021, el 25% de las SPACs europeas han cotizado en Estados Unidos frente a un 55% en 2020.

El volumen de inversión es mayor respecto a los años anteriores. En 2020 el total de inversión por parte de las SPACs ascendió a 16.500 millones de dólares y, en 2019 solo fue de 1.200 millones de dólares.

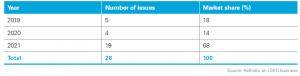

Durante este año, 19 SPAC han captado capital por un total de 5.190 millones de dólares, más capital que los dos años anteriores juntos, según White & Case. Estas 19 empresas contrastan con las cuatro SPAC de 2020, con un levantamiento de capital de 496.000 millones de dólares y las cinco de 2019, por un total de 376.000 millones de dólares.

SPACs: Salida a Bolsa en Europa

Gráfica salida a Bolsa (FUENTE: White & Case)

Tal y como se muestra en la tabla, desde 2019 el número de salidas a bolsa ha aumentado, llegando a 19 durante los primeros seis meses de 2021, una cifra muy superior a la de 2019 y 2020.

Reino Unido ha sufrido un estancamiento con un total de siete salidas a bolsa de SPACs desde 2019, a pesar de haber encabezar estas operaciones los últimos años. Una de las principales razones son las pautas de cotización que impiden a los inversores negociar fuera de una SPAC entre el anuncio de una operación y su cierre.

Sin embargo, Ámsterdam es a día de hoy el epicentro europeo de las SPAC, tras recaudar en el primer semestre del año más de 2.000 millones de dólares. La principal razón es que las normas de cotización del país son similares a las de Estados Unidos, donde los inversores pueden salir de una SPAC después de que ésta anuncie un acuerdo.

«La posición de liderazgo de Ámsterdam es actualmente indudable a pesar de la flexibilidad ofrecida por otras plazas como Frankfurt, Luxemburgo e incluso París. Sin embargo Londres está estudiando una serie de modificaciones legislativas que, de materializarse y unidas las consideraciones financieras, convertirían a Londres en una alternativa muy atractiva», palabras de Juan Manuel de Remedios, Socio Director de White & Case en España.