El Supremo declara la nulidad de una «revolving» a partir de la modificación unilateral del banco del interés

La Sala Primera cita la reciente sentencia del Pleno de 15 de febrero de 2023

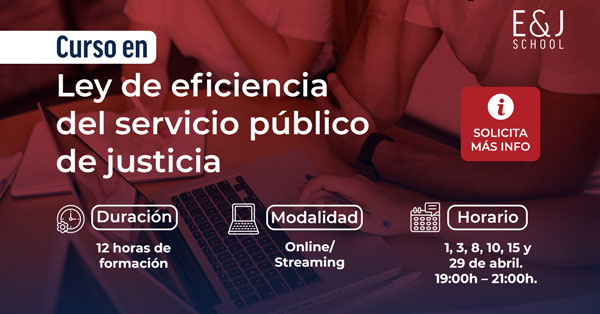

(Foto: E&J)

El Supremo declara la nulidad de una «revolving» a partir de la modificación unilateral del banco del interés

La Sala Primera cita la reciente sentencia del Pleno de 15 de febrero de 2023

(Foto: E&J)

La Sala Primera del Tribunal Supremo ha precisado que cada modificación unilateral del banco del tipo de interés debe considerarse un nuevo contrato a efectos de enjuiciar el carácter usurario de una tarjeta de crédito revolving.

La sentencia, de 28 de febrero de 2023, declara nulo, por usurario, el contrato de tarjeta revolving celebrado entre una mujer y una entidad bancaria a partir de la modificación del tipo de interés realizada unilateralmente por la financiera en agosto de 2009: se pasó de 17,9 % a 26,9 % TAE.

El caso

La usuaria suscribió en enero de 2003 un contrato de crédito mediante el uso de una tarjeta revolving con la entidad MBNA España, en el que se estipulaba un interés del 15,9 % TAE.

El contrato contenía una condición general que facultaba a la financiera a modificar el tipo de interés, sin atenerse a un índice de referencia legal, previa notificación a la acreditada, pudiendo esta última dar por finalizado el contrato de referencia de modo que las cantidades pendientes de pago seguirían devengando “intereses al tipo pactado”.

«La financiera fijó la TAE aplicada al crédito revolvente en el 26,9 %, que estuvo en vigor hasta mayo de 2011». (Foto: E&J)

Consecuencia de lo anterior, en agosto de 2005, la entidad fijó la TAE del crédito en el 17,9 %.

En agosto de 2009, la financiera fijó la TAE aplicada al crédito revolvente en el 26,9 %, que estuvo en vigor hasta mayo de 2011, momento en el que se canceló el contrato.

Al cierre de la cuenta de crédito en esta última fecha, la entidad liquidó a su clienta una deuda de 6.919,37 euros por capital, intereses y comisiones.

Recorrido judicial

Una tercera compañía, que resultó cesionaria del crédito, interpuso una demanda de juicio ordinario contra la mujer en la que reclamó la cifra mencionada en el párrafo anterior.

La consumidora se opuso a la demanda y formuló reconvención en la que solicitó, entre otros extremos, que se declarara usurario el contrato de crédito revolving, y se condenara a la reconvenida a restituirle 1.786,51 euros, en que cuantificaba el exceso de lo pagado por la reconviniente respecto de las cantidades dispuestas por el uso de la repetida tarjeta.

El Juzgado de Primera Instancia n.º 2 de Igualada estimó en parte la demanda y descartó tildar el crédito de usurario ya que nunca se superó el doble del 20,5 % anual, esto es, la media del interés de las operaciones de crédito y revolving durante el tiempo en que fueron publicadas las estadísticas del Banco de España y se mantenía el contrato en vigor.

La Audiencia Provincial de Barcelona estimó en parte el recurso planteado por la representación de la consumidora y detrajo de la cantidad reclamada la partida de 445,03 euros, que correspondían a la partida de intereses remuneratorios pendientes de pago.

Tribunal Supremo: el contrato es nulo a partir de la modificación de agosto de 2009

De las diversas cuestiones que fueron objeto de controversia en primera y segunda instancia, la única que ha llegado a casación es si es usurario un contrato de crédito revolving en el que en 2003 se estipulaba un interés del 15,9 % y que, seis años después, en 2009, terminó aplicándose un 26,9 %.

La Sala Primera comienza haciendo alusión a la reciente sentencia del Pleno de 15 de febrero de 2023, ya comentaba en Economist & Jurist, en la que ha pronunciado sobre la aplicación de la Ley de Represión de la Usura en estos contratos de tarjeta revolving, en los que existe una litigación en masa.

Allí, el Alto Tribunal declaró que para identificar cuál es el interés normal de mercado para las tarjetas revolving contratadas en la primera década de este siglo, como regla general ha de acudirse a la información específica más próxima en el tiempo, que es la desglosada por el Banco de España en 2010.

Por otro lado, la Sala Primera puntualizó que, falta de un criterio legal sobre el margen superior aceptable para no incurrir en usura, ante las exigencias de predecibilidad en un contexto de litigación en masa, el tribunal estableció el siguiente criterio: en los contratos de tarjeta de crédito en la modalidad revolving, en los que hasta ahora el interés medio se ha situado por encima del 15%, el interés es notablemente superior si la diferencia entre el tipo medio de mercado y el pactado supera los 6 puntos porcentuales.

Tribunal Supremo. (Foto: E&J)

Como es seguramente sabido, la comparación entre la TAE de la operación crediticia cuestionada como usuraria y la TAE que puede considerarse como “interés normal del dinero” ha de realizarse en el momento en que se celebra el contrato. Ahora bien, en el caso de autos se da la particularidad de que la financiera podía modificar unilateralmente el tipo de interés de la operación crediticia. De hecho, como hemos resumido en líneas anteriores, la TAE inicialmente pactada “fue incrementada paulatinamente por la entidad financiera”, puntualiza la Sala de lo Civil.

Dicho esto, el Alto Tribunal recuerda que, ajustándose a lo previsto en el art. 85.3 del texto refundido de la Ley General para la Defensa de los Consumidores y Usuarios, “cada modificación del interés supone la concertación de un nuevo contrato”. Es decir, “a partir de ese momento el contrato crediticio puede ser considerado usurario si el nuevo tipo de interés de la operación es notablemente superior al interés normal del dinero en aquel momento y manifiestamente desproporcionado a las circunstancias concurrentes”, añade el reciente fallo.

Por lo expuesto, la Sala Primera evidencia que el tipo de interés que la financiera fijó en agosto del 2009, del 26,9 %, nueve puntos porcentuales superior al aplicado hasta esa fecha, “ha de considerarse como notablemente superior al interés normal del dinero y manifiestamente desproporcionado con las circunstancias del caso, pues siendo el tipo de referencia a tomar como interés normal del dinero de un 19,52 % o 19,62 % a lo sumo (interés medio de estas operaciones en junio de 2010 en las estadísticas del Banco de España, incrementado en 20 o 30 centésimas al tratarse de una TEDR)”, la TAE fijada por la entidad bancaria “superaba en más de 6 puntos el interés normal del dinero”, concluye.

Así las cosas, el TS estima el recurso de casación y declara nulo, por usurario, el contrato de tarjeta de crédito revolving celebrado entre las partes aquí enfrentadas a partir de la modificación del tipo de interés realizado unilateralmente por la entidad financiera en agosto de 2009.