Llega la tercera vía para reclamar ‘revolving’: la falta de evaluación de la solvencia del consumidor podría generar la nulidad del contrato

El VI Congreso de Derecho de Consumo de la AEDC, que se celebra en el ICAM, genera notable expectación con este debate

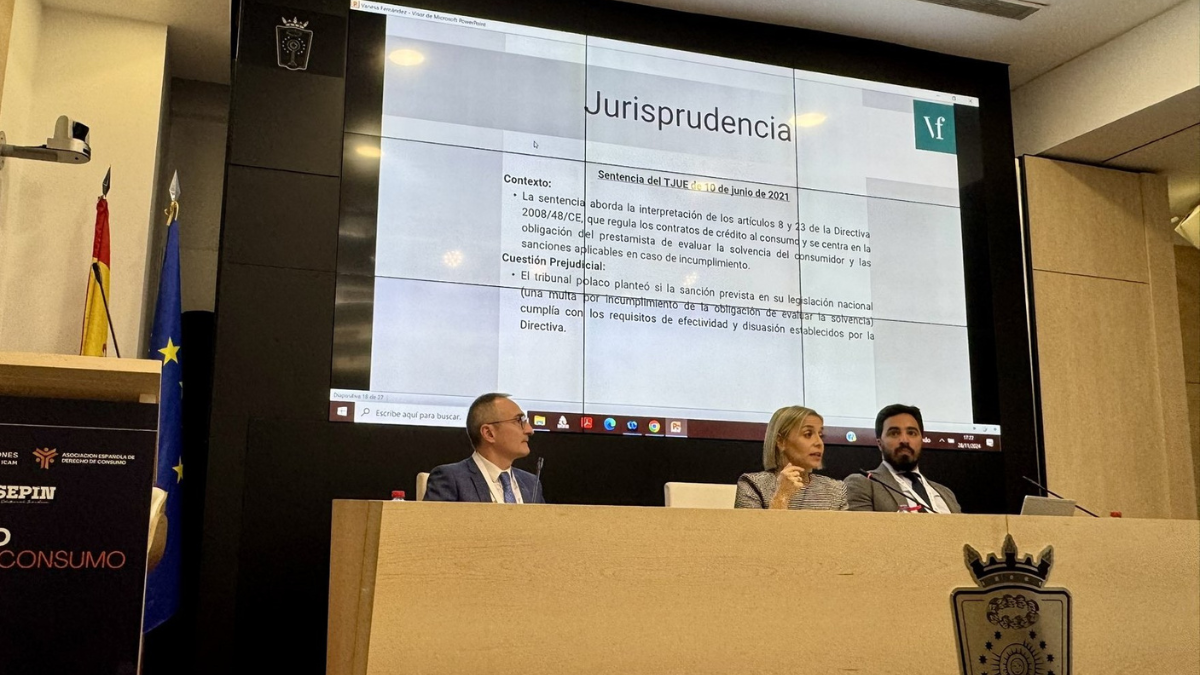

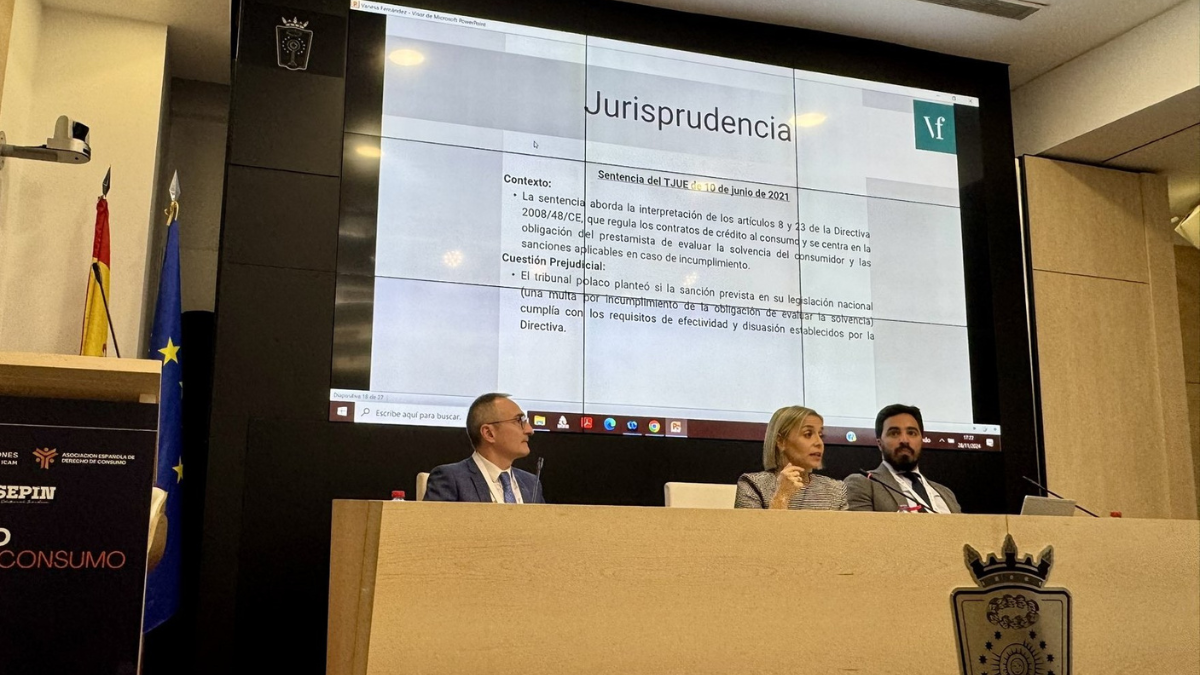

Mesa sobre tarjetas 'revolving': Vanesa Fernández y Adrián Gómez han explicado la problemática de estos créditos al consumo. (Imagen: AEDC)

Llega la tercera vía para reclamar ‘revolving’: la falta de evaluación de la solvencia del consumidor podría generar la nulidad del contrato

El VI Congreso de Derecho de Consumo de la AEDC, que se celebra en el ICAM, genera notable expectación con este debate

Mesa sobre tarjetas 'revolving': Vanesa Fernández y Adrián Gómez han explicado la problemática de estos créditos al consumo. (Imagen: AEDC)

La evaluación de la solvencia de los créditos revolving puede convertirse —en un futuro cercano— en la tercera vía de reclamación de las tarjetas revolving, según explicó la abogada Vanesa Fernández en una ponencia sobre las tarjetas revolving en este primer día del VI Congreso de Derecho de Consumo. Congreso que organiza la Asociación Española de Derecho de Consumo (AEDC), en colaboración con Sepin, en el Colegio de la Abogacía de Madrid.

Por lo que parece, el criterio de los seis puntos de sentencia 258/2023 del Tribunal Supremo, de 15 febrero, sobre el valor del dinero, parece haber reducido el escenario de la usura en las demandas, mientras que la falta de transparencia de los contratos revolving adquieren mayor protagonismo. Abogados consultados por Economist & Jurist creen que es la formula mejor para reclamar. La mayor parte de los contratos revolving se anulan por falta de transparencia.

...