Por el artículo 33

Cómo la Orden ETD 699/2020 dispara a la línea de flotación de los créditos revolving comercializados durante décadas en España

(Foto: Suitespot)

Por el artículo 33

Cómo la Orden ETD 699/2020 dispara a la línea de flotación de los créditos revolving comercializados durante décadas en España

(Foto: Suitespot)

La Orden ETD 699/2020 de 24 de julio, de regulación de crédito revolvente, se dictó por el Ejecutivo con el objetivo de “reducir la litigiosidad y generar certidumbre […] detallando obligaciones en materia de transparencia, que aseguran que, tanto antes de prestar su consentimiento como durante toda la vigencia del contrato, los clientes comprenden correctamente las consecuencias jurídicas y económicas de estos productos, y evitando, en último término, que el desconocimiento sobre su funcionamiento y consecuencias económicas puedan conducirles a niveles de endeudamiento excesivo en algunos casos”.

El debate en materia de crédito revolving se ha limitado en los últimos tiempos a una cuestión numérica, a si un 21,99% “es mucho o es poco”, prescindiendo de “las circunstancias” a las que se refiere también el artículo 3 de la Ley de Represión de la Usura. Independientemente del tipo de interés aplicado, resulta proverbial que el crédito revolving genera una deuda que se eterniza.

En realidad, lo anterior se deriva de un conjunto de estipulaciones que están diseñadas milimétricamente para provocar ese efecto y generar “deudores cautivos”.

Este concepto lo introdujimos en nuestro escrito de oposición al recurso de casación interpuesto por Wizink, que dio lugar a la célebre sentencia de 4 de marzo de 2020, y fue incorporado a esta por el Tribunal Supremo.

En concreto, decíamos en nuestro escrito:

“El recurso de casación no puede ser más inoportuno al haber sido interpuesto y planteado por la entidad financiera menos indicada, que comercializa un producto financiero a un salvaje e inmoral 27,24% TAE y que se caracteriza por la comercialización sin escrúpulos de tarjetas de crédito en manos de comerciales agresivos, espoleados por el incentivo de altas comisiones retributivas, que carecen de las nociones más básicas y elementales en materia de asesoramiento financiero y que ofertan el producto, la tarjeta de crédito, en estaciones de servicio, aeropuertos, grandes superficies comerciales y mediante llamadas telefónicas, provocando en el consumidor uno de los mayores endeudamientos cautivos colectivos que se conozca actualmente”. […]

“Ese equilibrio se invierte con falta de equidad, proporcionalidad y justicia en los saldos deudores vivos, pendientes de pago, que se arrastran mensualmente durante años en las tarjetas de crédito, convirtiendo el negocio, el lucro, en usurario, frente a las dificultades de pago que experimenta el consumidor, REHÉN CAUTIVO del usurero, que no duda en impedir la amortización de capital deudor pendiente de pago (salvo pago total del saldo deudor pendiente, convertido en inasumible para una única cuota de liquidación), mediante el sangrado mensual derivado de la aplicación de un tipo de interés que estrangula e imposibilita la amortización y reducción del capital. Los tribunales no pueden proteger más al infractor, que voluntaria y conscientemente causa el daño, que a las víctimas, que no han sido suficientemente hábiles para evitarlo”.

Como decimos, el Tribunal Supremo hizo suyo nuestro argumento, y en la celebérrima sentencia de 149/2020, de 4 de marzo, (asunto Wizink) dijo textualmente: “8.- Han de tomarse además en consideración otras circunstancias concurrentes en este tipo de operaciones de crédito, como son el público al que suelen ir destinadas, personas que, por sus condiciones de solvencia y garantías disponibles, no pueden acceder a otros créditos menos gravosos, y las propias peculiaridades del crédito revolving, en el que el límite del crédito se va recomponiendo constantemente, las cuantías de las cuotas no suelen ser muy elevadas en comparación con la deuda pendiente y alargan muy considerablemente el tiempo durante el que el prestatario sigue pagando las cuotas con una elevada proporción correspondiente a intereses y poca amortización del capital, hasta el punto de que puede convertir al prestatario en un deudor «cautivo», y los intereses y comisiones devengados se capitalizan para devengar el interés remuneratorio.

Los créditos revolving son productos tóxicos

El artículo 33 quinquies d) 1º y 2º de la Orden ETD 699/2020 permite al consumidor obtener un cuadro en el que se calcule, teniendo en cuenta el saldo deudor actual, cuánto tiempo va a tardar en pagar, y qué cantidad va a tener que abonar en concepto de intereses. Y aquí “se les caen definitivamente los palos del sombrajo” a las entidades.

Ni “maquillando” sus tipos al 20% se resiste el control, ni de la usura ni de la falta de transparencia.

Por normativa sectorial, la entidad tiene que aportar ese cuadro al que hacíamos referencia, y la información que se obtiene es incontestable.

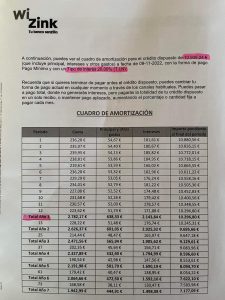

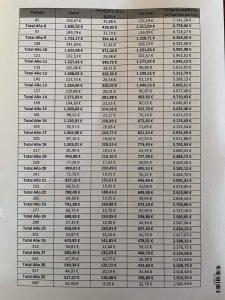

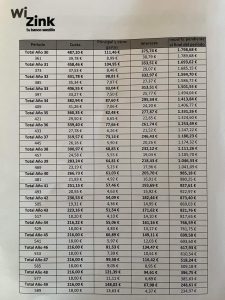

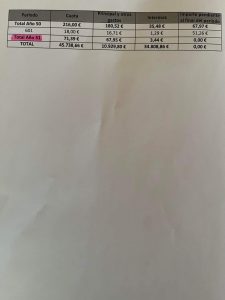

Un ejemplo REAL a partir del cuadro enviado por Wizink en cumplimiento de la Orden ETD 699/20 nos explica lo siguiente:

La cliente tiene un saldo deudor de 10.935,24 euros. Se aplica un 20% de interés (TIN). ¿Cuánto tardará en pagar el saldo deudor aportando la cuota mínima que “se vende” por las entidades como una ventaja, como un “cómodo plazo”?

Pues 51 AÑOS.

SÍ, 51 AÑOS. Si tuviera una asombrosa longevidad terminaría de pagar el crédito allá por el año 2073 a la edad de 117 años.

Ejemplo de un caso real de un cuadro de amortización. (Foto: Celestino García Carreño)

Ejemplo de un caso real de un cuadro de amortización. (Foto: Celestino García Carreño)

Ejemplo de un caso real de un cuadro de amortización. (Foto: Celestino García Carreño)

Ejemplo de un caso real de un cuadro de amortización. (Foto: Celestino García Carreño)

Los créditos revolving, tal y como se han comercializado en España durante década, son productos TÓXICOS. Y da igual que se aplique un 27,24%, como hace Wizink, o que se aplique un 19,99%.

De esto se dio cuenta la Sección 25 de la Audiencia Provincial de Madrid en su sentencia SAP 30/2022 de 27 de enero de 2022 relativa a una tarjeta MediaMarkt al 19,99%.

“Resulta verdaderamente sorprendente, como afirma la parte demandada, que de un capital financiado cifrado en 8.243,07 euros se aplique un total de cargos de 4.364,90 euros, lo que supone un coste del 53% del capital financiado, difícil de entender cuando no se trata de amortización a largo plazo de altas cuotas periódicas, el interés remuneratorio estaba fijado en el 19,99% TAE y se ha producido un elevado número de pagos en cuantía superior al total financiado a lo largo de la vigencia del contrato. Esto revela que la cláusula reguladora de los intereses, redactada como condición general de contratación oculta en un texto enmarañado donde es difícil su localización al tratarse de letra muy pequeña y sin resalte alguno, no explica adecuadamente y de un modo comprensible CUÁL ES EL VERDADERO COSTE económico del contrato, superando en mucho la T.A.E. del 19,99% reflejado en el apartado de «DATOS DE LA TARJETA» que describen con más claridad expositiva para el consumidor los elementos identificativos básicos del contrato. […] Lo anteriormente expuesto supone que el coste real del contrato es muy superior al mostrado en los datos que la demandada pudo identificar al concertarlo, lo cual no podía percibir por el modo en que se exponen en el documento las condiciones generales.

El efecto combinado de las estipulaciones que regulan el interés y la forma de pago, la capitalización de los intereses, la capitalización de “todo lo demás”, comisiones, penalizaciones, primas de seguro… Todo esto conforma un sistema predispuesto y diseñado milimétricamente para convertir al consumidor en un deudor cautivo, porque la entidad sabe que quien “tira de la tarjeta” es porque está asfixiado económicamente y va a escoger “el pago mínimo”.

Y no solo afectará al consumidor, sino también a sus hijos, nietos y bisnietos…. que terminarán de pagar -en nuestro ejemplo- en el 2073.

Esta es una “CIRCUNSTANCIA” (artículo 3 de la Ley de Represión de la Usura) que pasan por alto los que, de manera superficial y haciendo “derecho tabernario”, se fijan en el número y dicen cosas del estilo “la diferencia de 1,74 puntos es poca” o dan “avisos a navegantes…”.

Deudores cautivos por usura y/o falta de transparencia

Eso sí, hay que tener todos los datos en la mano y no presentar demandas en serie en las que no se aporta más prueba que el contrato y un recibo.

Eso deja fuera la discusión sobre las circunstancias y, como consecuencia, se dictan sentencias, como las del 4 de mayo o el 4 de octubre de este año, en las que el Tribunal Supremo no puede variar los hechos probados de la sentencia en los que se practicó una prueba deficiente a fin de probar la inmoralidad usuraria.

Esta puede acreditarse obteniendo la prueba de lo que realmente ocurrió en el contrato. Ello exige, claro está, tiempo y paciencia, así como la necesidad, probablemente, de interponer otra demanda previa para vencer la opacidad documental en la que se refugian las entidades y obtener, a través de una condena, toda esta información para así interponer finalmente una demanda de nulidad en la que se desenmascare lo que estas entidades llevan haciendo durante décadas.

El hecho de generar deudores cautivos no afecta únicamente a la usura. También a la falta de transparencia. Es evidente que no se simuló ni se aportó información precontractual a la cliente que le permitiera tener claras las consecuencias de lo que estaba firmando.

Volvamos, por tanto, al cuadro de la cliente:

Si se le dijera: “mira, te vamos a aplicar el 20% TIN a un saldo deudor de 10.935,24 euros… Como nos dijiste que andas un poco justa de dinero, vale no hay problema, pagas entonces el mínimo y ya está. Eso sí, lo vas a terminar de pagar en el año 2073, dentro de 51 años y, de esos 10.935,24 euros, vas a terminar pagando 45.734 euros. Es decir, que respecto al dinero prestado, tú, tus hijos, nietos o bisnietos vais a terminar pagando, en concepto de intereses, una cantidad que representa un 318% sobre la cantidad prestada. ¿vale?”.

¡Es de locos, ya lo sé! Pero esta prueba es la definitiva para obtener la nulidad de todos estos contratos tóxicos comercializados durante décadas en España.

A mi juicio, al juez que no estime la demanda por usura, no le va a quedar más remedio que hacerlo por falta de transparencia si se aporta toda la prueba porque esto es así de contundente, y no existe información precontractual que justifique que la cliente conocía, ni por asomo, la carga jurídica y financiera de lo que firmaba.

Aumento de las sentencias por falta de transparencia porque no hay simulaciones

Ya se están dictando muchas sentencias en materia de falta de transparencia. Esta semana nos notificaban, por ejemplo, una de la Sección 7ª de la Audiencia Provincial de Asturias (Gijón) que, respecto de un contrato revolving de CaixaBank al 18%, establecía:

“Dichas objeciones aparecen en el caso enjuiciado, en el que se pacta un límite de crédito de 6.000 euros, en el que se asume una forma de pago sobre la que únicamente se indica que será entre el 5% y el 50% del saldo deudor con interés del 18,01% y sobre los intereses se limita a recoger una fórmula matemática de fijación de intereses que no hace comprensible el modo de su cómputo a un consumidor medio, con una regla genérica de imputación de pagos que no especifica ni detalla el funcionamiento del sistema revolving mediante ejemplos (ninguno ofrece el texto del contrato), que en relación con las amortizaciones se limita a especificar en las condiciones particulares que se abonará un mínimo todos los meses de 15 euros del saldo deudor y todos los intereses y comisiones del periodo por lo que la cuota resultante puede ser superior a la elegida ; redacción que no permite tener una idea adecuada de su coste real y del endeudamiento y efectos económicos lesivos que se puedan derivar del propio sistema; información que no existe en el contrato, ni -por supuesto- tampoco se acredita que haya sido suministrada en fase precontractual, todo lo cual determina el rechazo de la impugnación, una vez admitida la posibilidad del control de transparencia sobre los intereses remuneratorios”.

Claro, no hay ejemplos. No hay simulaciones. No las ha habido durante décadas. Y si a esa falta de simulaciones le añadimos “la verdad” que podemos obtener gracias a la orden específica del crédito revolvente (ETD 699/20), nos cargamos de razones y de pruebas para defender al consumidor y terminar con la toxicidad del revolving.

1 Comentario