Qué parámetro ha de utilizarse para considerar usurario una revolving formalizada antes de 2010

"Lo deseable sería que el legislador contextualizara la Ley de Usura de 23 de julio de 1908 a los tiempos actuales"

Edificio del Banco de España (Foto: E&J)

Qué parámetro ha de utilizarse para considerar usurario una revolving formalizada antes de 2010

"Lo deseable sería que el legislador contextualizara la Ley de Usura de 23 de julio de 1908 a los tiempos actuales"

Edificio del Banco de España (Foto: E&J)

I.- Introducción

El Tribunal Supremo (TS) en su sentencia de 25 de noviembre de 2015 y, más concretamente, en la de 4 de marzo de 2020, derogó el elemento subjetivo de la Ley de Usura de 1908, aplicando exclusivamente el elemento objetivo a todo un mercado financiero, convirtiéndose de facto en un instrumento de fijación de precios y un interventor del mercado financiero, al considerar, a su mero arbitrio, si los tipos de interés que se aplican sobre determinados productos de crédito, como es el crédito revolving, son elevados o no y contraviniendo con ello, en mi opinión, la Directiva de Crédito al Consumo y la Directiva 93/13 y, especialmente, su artículo 4.2.

Sin perjuicio de la aplicación de la Ley de Usura de 1908 al ámbito casuístico que le es propio y a la persecución de las conductas inmorales que dicha normativa regula, es claro que la Sala 1ª del TS no puede ir contra sus propios actos y controlar el precio de un mercado financiero, como es el crédito revolving.

No debemos olvidar que la Sala 1ª del TS en materia de intereses remuneratorios parte de la premisa lógica de que el Juez no puede realizar un control de precios, sin que se pueda anular una cláusula que establece el precio del contrato, por la gravedad que ello comporta y la seguridad jurídica que exige el mercado financiero en el contexto de la Unión Europea. Por ello, la Sala 1ª del TS en su sentencia de 10 de diciembre de 2020 (Roj: STS 4068/2020), en el fundamento de derecho sexto, apartado segundo, nos recuerda que: “No es procedente que el juez realice un control de precios, que pueda anular una cláusula que establece el precio porque este resulta desproporcionado a la prestación”.

«La Sala 1ª del TS en materia de intereses remuneratorios parte de la premisa lógica de que el Juez no puede realizar un control de precios» (Foto: Archivo)

Luego, si no es procedente que el juez pueda realizar un control de precios, ¿cómo se puede aplicar la Ley de Usura a un mercando financiero, de forma generalizada, basado exclusivamente en que unos determinados tipos de interés remuneratorios sean altos? A través de dicha doctrina jurisprudencial se está controlando el precio, utilizando una ley centenaria, que se pensó para combatir la tacha de inmoralidad y no el mercado financiero (que en aquélla época ni se conocía, ni mucho menos lo que era una tarjeta de crédito revolving).

No obstante, las sentencias de 25 de noviembre de 2015, 4 de marzo de 2020 y la más reciente de 4 de mayo de 2022, están dictadas por el Pleno de la Sala 1ª del TS y pese a que resuelven casos concretos, son sentencias con vocación de fijar doctrina jurisprudencial y, lamentablemente, ni la sentencia de 4 de marzo de 2020, ni la de 4 de mayo de 2022, fijan una horquilla concreta sobre lo que debe considerarse como interés notablemente superior al normal del dinero y esa falta de criterio jurisprudencial claro que permita determinar cuándo un interés puede considerarse notablemente superior al normal del dinero ha generado una gran inseguridad jurídica.

Con ello, se ha producido un aumento exponencial de la litigiosidad y un verdadero mosaico jurisprudencial por parte de las Audiencias Provinciales (y dentro de estás, en muchos casos, de sus diversas Secciones) y de los Tribunales de Instancia.

Uno de los temas que está generando resoluciones contradictorias, es determinar a qué índice estadístico hay que acudir respecto de contratos de créditos revolving formalizados con anterioridad al año 2010, habida cuenta que con anterioridad al año 2010 los datos estadísticos que publicaba el Banco de España incluía en una misma columna tanto el crédito revolving, como el resto de créditos al consumo.

Lo deseable sería que el legislador contextualizara la Ley de Usura de 23 de julio de 1908 a los tiempos actuales, regulando una horquilla máxima entre el tipo medio aplicado para los créditos revolving y el tipo máximo que las entidades financieras pueden pactar con sus clientes, tal y como tienen regulado varios de nuestros países vecinos, que establecen una limitación alrededor del 30% del tipo medio.

II.- El mosaico jurisprudencial provocado por la Sala 1ª del TS respecto del crédito revolving desde el año 2015.

La Sala 1ª del TS dictó a partir del año 2015 las sentencias de 25 de noviembre de 2015 (Roj: STS 4810/2015), 4 de marzo de 2020 (Roj: STS 600/2020) y 4 de mayo de 2022 (Roj: STS 1763/2022), sobre el crédito revolving, que han afectado de forma directa al mercado financiero de esta tipología de producto financiero y han provocado durante estos últimos 7 años un auténtico mosaico jurisprudencial, con una clara inseguridad jurídica y muchas resoluciones contradictorias por parte de las Audiencias Provinciales y de los Juzgados de 1ª Instancia.

Todo ello, y siempre en mi opinión, por una errónea interpretación de la sentencia de la Sala 1ª del TS 4 de marzo de 2020 y, sobre todo, por la indefinición de la Sala 1ª del TS, al no delimitar un parámetro claro de lo que debe entenderse por interés notablemente superior al normal del dinero, a efectos de lo previsto en el artículo 1 de la Ley de Usura.

«Lo deseable sería que el legislador contextualizara la Ley de Usura de 23 de julio de 1908 a los tiempos actuales» (Foto: E&J)

Pese a que la sentencia de la Sala 1ª del TS de 4 de marzo de 2020 resuelve un supuesto concreto es una sentencia dictada por el Pleno y, por tanto, con vocación de fijar doctrina jurisprudencial.

Dos son las cuestiones fundamentales que resuelve la sentencia de 4 de marzo de 2020, fijando doctrina sobre la materia:

- Nos aclara que para determinar la referencia que ha de utilizarse como «interés normal del dinero» para realizar la comparación con el interés cuestionado y valorar si el mismo es usurario, debe utilizarse el tipo medio de interés en el momento de celebración del contrato, correspondiente a la categoría a la que corresponda la operación crediticia cuestionada (FD cuarto, punto 1).

- E, igualmente, nos aclara que el crédito revolving tiene categoría específica, dentro de la categoría más amplia de crédito al consumo y deberá ser utilizada esa categoría específica (FD cuarto, punto 1).

El TS en la sentencia de 4 de marzo de 2020 cambia el criterio sobre lo que debe considerarse como interés notablemente superior al normal del dinero, pasando de que el diferencial entre el tipo medio y el tipo pactado debía superar el doble (STS 25/11/2015) para este tipo de productos revolving, para establecer un criterio indeterminado, resolviendo que 6,8 puntos porcentuales sobre un tipo medio del 20% debe considerarse un interés notablemente superior al normal del dinero.

Aun cuando la Sala 1ª del TS, ni en la sentencia de 4 de marzo de 2020, ni en la de 4 de mayo de 2022, fija una horquilla concreta sobre lo que debe considerarse como interés notablemente superior al normal del dinero, en mi opinión, la propia Ley de Usura utiliza el término “notable” y, por tanto, una contextualización de la Ley de Usura, conforme al artículo 3 del Código Civil, nos lleva a una interpretación lógica de que ese diferencial está en el 30% entre el tipo medio y el tipo pactado y esa es la regla que ha seguido la Sala 1ª del TS en su sentencia de 4 de marzo de 2022.

Esta es también la línea legislativa que ha seguido Francia (y otros países de la Unión Europea que ponen un límite al interés remuneratorio al crédito revolving), que aplica la regla <30%, produciéndose la usura al superar el diferencial del 30% del precio medio de mercado, regulado en el Code la Consommation, (arts. L-314-6 y siguientes, modificado el 25 de marzo de 2016 y en el Code Monéterie et financier (artículos L-315-5 y siguientes). En Portugal está en la actualidad en un diferencial sobre el tipo medio del 25%; en Dinamarca, del 35%; en Alemania, superior a 12 puntos; en Italia, del 25% más 4 puntos; y en Suecia, del 40%.

De lo que no cabe ninguna duda es que en nuestro país no hay ninguna norma que limite el precio del interés remuneratorio y aun cuando se acuda a la Ley de Usura y solamente al criterio objetivo de la misma, como hace la actual doctrina jurisprudencial de la Sala 1ª del TS, tiene que existir un margen, un diferencial entre el tipo medio y lo que se entienda como interés notablemente superior al normal del dinero, que permita la libre concurrencia en el mercado. Lo contrario nos lleva de facto a una fijación del precio del interés remuneratorio impuesta jurisprudencialmente, sin margen para que las entidades financieras puedan competir en el mercado, vulnerando con ello el principio de libertad de mercado que exige la Unión Europea.

Si no se deja margen holgado para que las entidades financieras puedan competir en el mercado, se incurre en el riesgo de que jurisprudencialmente se pueda provocar un control de precios, limitando la libre competencia entre empresas, estando ello vedado, no solo legislativamente (no hay límite al precio del dinero es libre en nuestro país), sino por la propia jurisprudencia de la Sala 1ª del TS, que por la gravedad que ello comporta y la seguridad jurídica que exige el mercado financiero en el contexto de la Unión Europea, en su sentencia de 10 de diciembre de 2020 (Roj: STS 4068/2020), (FD 6º, ap 2º) nos recuerda que:

«No es procedente que el juez realice un control de precios, que pueda anular una cláusula que establece el precio porque este resulta desproporcionado a la prestación. Tal exclusión resulta del art. 4.2 de la Directiva 93/13 (y de su desarrollo en Derecho interno mediante la sustitución de la expresión «justo equilibrio de las contraprestaciones» por «desequilibrio importante de los derechos y obligaciones» en la Ley General para la Defensa de los Consumidores y Usuarios, como han declarado las sentencias de esta sala 406/2012, de 18 de junio, 241/2013, de 9 de mayo, y 669/2017, de 14 de diciembre) y de la jurisprudencia del TJUE que lo ha interpretado, representada por las sentencias de 30 de abril de 2014, asunto C-26/13, caso Árpád Kásler y Hajnalka Káslerné Rábai, y 26 de febrero de 2015, asunto C-143/13, caso Bogdan Matei e Ioana Ofelia Matei».

Por eso es importante contextualizar la Ley de Usura a la dinámica financiera actual e interpretar adecuadamente las sentencias de la Sala 1ª del TS de 4 de marzo de 2020 y 4 de mayo de 2022.

Como resuelve la Sección 16ª de la Audiencia Provincial de Barcelona, en su sentencia de 10 de junio de 2022 (Roj: SAP B 6096/2022), en el apartado 30 del fundamento de derecho segundo de la sentencia: “Pues bien, ante la falta de un criterio jurisprudencial claro que permita determinar cuándo un interés puede considerarse notablemente superior al normal del dinero -la STS 149/20 dejó abierto el debate y la reciente STS 367/22 tampoco lo ha cerrado-, este Tribunal viene aceptando como válidas aquellas tasas TAE que no superen en un 30% el reflejado como tipo medio en las estadísticas del BdE”. Este criterio también ha sido acogido por el Pleno no Jurisdiccional de las Secciones Civiles de la Audiencia Provincial de Cádiz de 9 de abril de 2021 (Roj: SAP CA 619/2021).

Siempre he mantenido que es necesario que el legislador regule un límite máximo en el interés remuneratorio del crédito revolving y que se perdió una gran oportunidad con la Orden ETD/699/2020, de 24 de julio, de regulación del crédito revolvente, máxime cuando el artículo 31 de la propuesta de Directiva del Parlamento Europeo y del Consejo sobre Crédito al Consumo de la Comisión Europea, prevé que los Estados miembros “podrán introducir límites máximos adicionales para las líneas de crédito renovable”.

III. La sentencia de la Sala 1ª del TS de 4 de mayo de 2022

La sentencia del TS de 4 de mayo de 2022 ratifica la doctrina de la sentencia de 4 de marzo de 2020, en el sentido de que para determinar la referencia que ha de utilizarse como «interés normal del dinero» para realizar la comparación con el interés cuestionado y valorar si el mismo es usurario, debe utilizarse el tipo medio de interés en el momento de celebración del contrato, correspondiente a la categoría a la que corresponda la operación crediticia cuestionada (FD cuarto, punto 1) y que el crédito revolving tiene categoría específica, dentro de la categoría más amplia de crédito al consumo y deberá ser utilizada esa categoría específica (FD cuarto, punto 1).

En nuestro país no hay ninguna norma que limite el precio del interés remuneratorio y aun cuando se acuda a la Ley de Usura y solamente al criterio objetivo de la misma (Foto: Archivo)

La sentencia de la Sala 1ª del TS de 4 de mayo de 2022 resuelve un recurso de casación interpuesto contra la sentencia de la Sección 1ª de la Audiencia Provincial de Albacete de 21 de septiembre de 2018 (Roj: SAP AB 620/2018) y, por tanto, un recurso de apelación en el que aún no se había dictado la sentencia del TS de 4 de marzo de 2020. La sentencia de la Sección 1ª de la Audiencia Provincial de Albacete, que confirma la Sala 1ª del TS en su sentencia de 4 de mayo de 2022, analiza una tarjeta de crédito revolving formalizada en el año 2006, en el que el tipo medio estaba alrededor del 20% y se había pactado una TAE del 24,50% (FD 1º in fine) y así se fija en la sentencia como hecho probado.

La sentencia del TS de 4 de mayo de 2022 ratifica la doctrina de la sentencia de 4 de marzo de 2020

Pues bien, la Sala 1ª del TS en su sentencia de 4 de mayo de 2022, reiterando su doctrina fijada en la sentencia de 4 de marzo de 2020, partiendo de los hechos probados en la instancia, confirma la sentencia de la Sección 1ª de la Audiencia Provincial de Albacete de 21 de septiembre de 2018, concretando en los apartados 4 al 7 del fundamento de derecho tercero de su sentencia, que no puede considerarse usurario un interés pactado que esté sobre un 23%, 24%, un 25% o, incluso, un 26% anual, sobre un tipo medio alrededor de una TAE del 20%:

«4.- En el presente caso, la cuestión controvertida objeto del recurso de casación se ciñe a determinar cuál es el interés de referencia que debe tomarse como «interés normal del dinero». La Audiencia Provincial ha utilizado el interés específico de las tarjetas de crédito y revolving y la recurrente considera que debió utilizar el interés de los créditos al consumo en general.

5.- Al igual que declaramos en la anterior sentencia 149/2020, de 4 de marzo, el índice que debe ser tomado como referencia es el tipo medio aplicado a las operaciones de crédito mediante tarjetas de crédito y revolving con las que más específicamente comparte características la operación de crédito objeto de la demanda. No puede aceptarse la tesis de la recurrente de que el interés de referencia que debe emplearse para decidir si el interés del contrato cuestionado es «notablemente superior al normal del dinero y manifiestamente desproporcionado con las circunstancias del caso» es el general de los créditos al consumo y no el más específico de las tarjetas de crédito y revolving que es utilizado en la sentencia recurrida.

6.- Los hechos fijados en la instancia, que deben ser respetados en el recurso de casación, consisten en que los datos obtenidos de la base de datos del Banco de España revelan que, en las fechas próximas a la suscripción del contrato de tarjeta revolving, la TAE aplicada por las entidades bancarias a las operaciones de tarjeta de crédito con pago aplazado era frecuentemente superior al 20% y que también era habitual que las tarjetas revolving contratadas con grandes entidades bancarias superasen el 23%, 24%, 25% y hasta el 26% anual.

7.- Dado que la TAE de la tarjeta revolving contratada por la recurrente es, según declara la sentencia recurrida, del 24,5% anual, la Audiencia Provincial, al declarar que el interés remuneratorio no era «notablemente superior al normal del dinero y manifiestamente desproporcionado con las circunstancias del caso» y que, por tal razón, el contrato de tarjeta revolving objeto del litigio no era usurario, no ha vulnerado los preceptos legales invocados, ni la jurisprudencia de esta sala que los interpreta, dado que el tipo de interés de la tarjeta estaba muy próximo al tipo medio de las operaciones con las que más específicamente comparte características.

Con buen acierto, la Sala 1ª del TS a través de su sentencia de 4 de mayo de 2022, asumiendo la tesis de la Audiencia Provincial de Albacete, y confirmando la doctrina jurisprudencial fijada en la sentencia de 4 de marzo de 2020, partiendo de los hechos probados en la instancia, concreta lo que debe considerarse por interés notablemente superior al normal del dinero. Todo ello, conforme al artículo 1 de la Ley de Usura, para calificar como usurario un crédito revolving, cumpliendo con esa importante función de armonización de la interpretación del Derecho nacional, en aras de la seguridad jurídica, que le corresponde al Tribunal Supremo, como nos recuerda el TJUE en el apartado 68 de su sentencia de 7 de agosto de 2018, asuntos acumulados C-96/16 y C-94/17.

La Audiencia Provincial de Albacete en su sentencia de 21 de diciembre de 2018 (y no olvidemos que la Sala 1ª del TS asume esa tesis y confirma la sentencia) parte de un criterio aproximativo para considerar interés notablemente superior al normal del dinero en el crédito revolving, resolviendo que debe tenerse en cuenta no solo el tipo medio de la TAE para esta tipología de productos, sino también la práctica habitual bancaria que esté por encima de esa media, es decir, conforme a la sentencia que confirma el TS, el 23%, el 24%, el 25% e incluso el 26%, por encima del tipo medio y ese tipo medio ha estado habitualmente alrededor de una TAE del 20% en el crédito revolving.

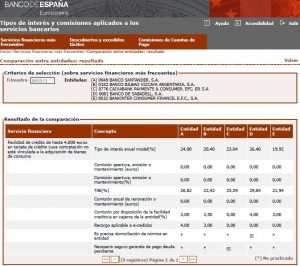

Si acudimos al Banco de España y extraemos una comparativa de las cinco entidades bancarias más importantes de nuestro país, correspondiente al primer trimestre de 2015 (año en el que se dicta la sentencia de 25 de noviembre de 2015), podremos comprobar, en la línea de la sentencia analizada por la Sección 1ª de la Audiencia Provincial de Albacete y confirmada por la Sala 1ª del TS, que el tipo medio aplicado por esas entidades bancarias estaba efectivamente en esa horquilla del 22%, 25%, e incluso el 26%.

(Fuente: Banco de España)

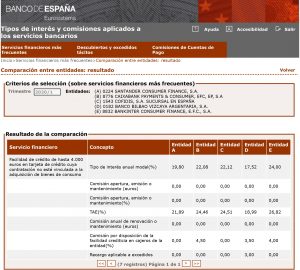

Y lo mismo podemos decir si extraemos una comparativa de las cinco entidades bancarias más importantes de nuestro país, correspondiente al primer trimestre de 2020 (período en el que se publicó la sentencia del TS de 4 de marzo de 2020). Podremos comprobar, en la línea de la sentencia analizada por la Sección 1ª de la Audiencia Provincial de Albacete y confirmada por la Sala 1ª del TS, que el tipo medio aplicado por esas entidades bancarias estaba efectivamente en esa horquilla del 21,89, 24,46%, 24,51e incluso el 26,82%.

(Fuente: Banco de España)

De lo que no cabe ninguna duda es que el TS confirma que un contrato de crédito revolving formalizado en el año 2006 en el que el tipo medio de la TAE estaba alrededor del 20% y se había pactado con la entidad bancaria una TAE del 24,50% (FD 1º in fine), ese diferencial no puede considerarse como interés notablemente superior al normal del dinero y no puede en dichos supuestos aplicarse la Ley de Usura y declarar usurario el interés pactado.

IV.- Qué parámetro comparativo ha de utilizarse para considerar usurario un interés de un crédito revolving formalizado con anterioridad al año 2010

(Fuente: Banco de España)

Uno de los temas que está generando también resoluciones contradictorias es determinar a qué parámetros referenciales hay que acudir respecto de contratos de créditos revolving formalizados con anterioridad al año 2010 y ello porque con anterioridad al año 2010 los datos estadísticos que realizaba el Banco de España incluía tanto el crédito revolving, como el resto de créditos al consumo.

«En la sentencia de la Audiencia Provincial de Albacete y confirmada por la Sala 1ª del TS, el tipo medio aplicado por esas entidades bancarias estaba efectivamente en esa horquilla del 22%, 25%, e incluso el 26%» (Foto: RS/La Tribuna de Albacete)

Conviene recordar que corresponde acreditar a quien lo alegue el tipo de interés aplicado en cada momento y como resuelve acertadamente la Sección 3ª de la Audiencia Provincial de A Coruña, en su sentencia de 1 de junio de 2022 (Roj: SAP C 1060/2022) “en este sentido, sí pesa sobre el demandante el deber de acreditar cuál era el interés «normal» en este tipo de operaciones cuando se formalizó el contrato en el año 2008. Y la falta de esa prueba conlleva que deba rechazarse su pretensión, conforme a lo establecido en el artículo 217 de la Ley de Enjuiciamiento Civil. Lo que no es aceptable es que pretenda aplicar un dato estadístico que no guarda relación alguna con el objeto enjuiciado” (FD 4, ap 2º).

(Fuente: Banco de España)

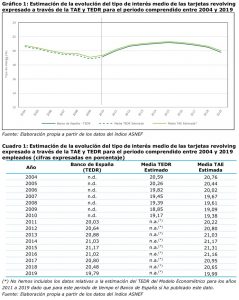

El propio Banco de España nos indica, en la información que facilita, que hasta junio de 2010 los datos estadísticos de las operaciones de un crédito revolving se incluían en el crédito al consumo.

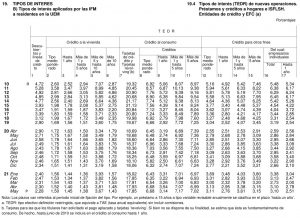

Como se puede ver de los siguientes datos, extraídos de la página Web del Banco de España y correspondiente al Capítulo 19,4 de su Boletín Estadístico del Banco de España, se dispone de los tipos medios de los intereses desde el año 2010, en columnas separadas, tanto de los créditos revolving, como del resto de créditos al consumo.

Analizando los datos estadísticos que facilita el Boletín Estadístico del Banco de España, a través del Capítulo 19,4, podemos comprobar que el tipo medio del crédito revolving durante los últimos 13 años (del 2010 al 2022) ha oscilado por encima del 20%, modificándose ligeramente a la baja, desde que la Sala 1ª del TS dictara su sentencia de 4 de marzo de 2020.

Conforme vemos en los siguientes datos extraídos de Boletín Estadístico del Banco de España los tipos medios oscilaban sobre:

| 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 |

| 19,32 | 20,45 | 20,90 | 20,68 | 21,17 | 21,13 | 20,84 | 20,80 | 19,98 | 19,67 | 18,06 | 18,60 | 18,83 |

- El tipo medio durante estos trece años del crédito revolving es del 20,03%

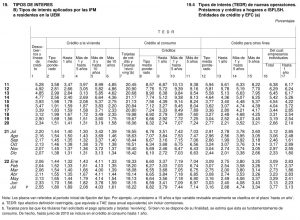

Por otra parte, y respecto de los datos estadísticos que nos facilita el Banco de España, extraídos del Excel que publica el Banco de España a través del Capítulo 19,3 de su Boletín Estadístico, con relación al crédito al consumo, desde el año 2003 al año 2022, y que facilito a través del siguiente cuadro, obtenido del propio Excel, podemos comprobar que la media de los créditos al consumo desde el 2003 al 2022 fue del 8,34%.

(Fuente: Banco de España)

Si la TAE del crédito al consumo desde el año 2003 al 2022 ha estado alrededor del 8,34%, pese a no existir datos estadísticos del crédito revolving anteriores al año 2010, hemos de presumir que la media del tipo remuneratorio desde el 2003 al 2022 respecto del crédito revolving ha sido tambien alrededor del 20%.

Lo que resulta improcedente y, además, contrario a la doctrina jurisprudencial fijada por la Sala 1ª del TS, es acudir para el crédito revolving en los años anteriores al 2010, a los índices estadísticos de los créditos al consumo general del Banco de España, porque no existe el específico del revolving (comparando peras con manzanas).

Como resuelve acertadamente la reciente sentencia de la Sección 14 Audiencia Provincial de Barcelona, de 16 de junio de 2022 (Roj: SAP B 6251/2022), en su fundamento de derecho segundo: ”…cuando se suscribió el contrato al que nos referimos, el Banco de España no incluía en sus estadísticas ninguna referencia específica al contratos de crédito asociados con tarjetas, la sentencia impugnada tomó como referencia, como ya se ha dicho, el tipo medio que tenían en aquélla época la operaciones de crédito con una duración prevista de entre uno a cinco años. De esta manera, no obstante, no podía evaluar con una mínima precisión si el contrato litigioso se ajustaba, por lo que hace a los intereses que remuneraban la transmisión de capital, el que ofertaba el mercado en aquélla época. Es como si tuviésemos que averiguar la clasificación de un equipo en la liga de fútbol del año 1984 y al no tener referencias en los archivos oficiales, comparásemos los datos de categorías diferentes. Si no tenenos al alcance la referencia de la LFP, pongamos por caso, buscamos otra. Pero el contraste se ha de hacer entre equipos que jugasen en la misma categoría. Lo mismo Lo mismo ocurre con el asunto que llevamos entre manos. Si no tenemos la referencia de las estadísticas del Banco de España, debemos buscar otra. Pero una que se ajuste a la naturaleza del contrato que llevamos entre manos. Estos créditos asociados con tarjetas se conceden de forma más flexible, sin controles estrictos, y las financieras asumen un mayor riesgo de insolvencia. Esto, como pone de manifiesto la práctica del mercado, se paga con unos intereses más altos. Es algo notorio”

Recordemos que la Sala 1ª del TS en su sentencia de 25 de noviembre 2015 (Roj: STS 4810/2015), en el fundamento de derecho tercero, punto 4, nos recuerda que: “…para establecer lo que se considera “interés normal” puede acudirse a las estadísticas que publica el Banco de España…”. Por tanto, no se establece como única fuente de información la que facilite el Banco de España, aunque es evidente que como Organismo Oficial, es la fuente que pueda otorgar mayor fiabilidad y seguridad jurídica, pero a falta de datos concretos del propio Banco de España y debiendo servir de parámetros comparativo, conforme exige la jurisprudencia de la Sala 1ª del TS, los tipos medios de los productos financieros revolving, podemos acudir a otras fuentes, que faciliten esa información.

Habrá que acudir a otras fuentes que si faciliten esos datos estadísticos propios del crédito revolving.

Entre esas fuentes podemos acudir a la información publicada en la página Web de la Asociación Nacional de Establecimientos Financieros, donde encontramos un estudio elaborado por Deloitte Financial Advisory, S.L.U para la citada Asociación de Establecimientos Financieros, con los tipos medios (tanto de las TAE, como de las TEDR) de los créditos revolving de los años 2004 a 2010 y que se puede ver en la siguiente captura de pantalla, correspondiente a la página número 9 del citado informe.

(Fuente: Asociación Nacional de Establecimientos Financieros)

La sentencia de la Sección 2ª de la Audiencia Provincial de Badajoz, número 573/2022, de 7 de julio de 2022, dictada en el recurso de apelación 393/2021, respecto del tipo medio del crédito revolving con anterioridad al año 2010, en su fundamento de derecho tercero resuelve que: “Es cierto que en el año 2.008 -fecha del contrato- aún no se publicaba por el Banco de España el tipo medio de las tarjetas de crédito de pago aplazado -no hay que acudir al tipo medio de los préstamos al consumo-, lo que constituye un parámetro comparativo imprescindible para poder tachar o no de usura. Sin embargo, a partir de la experiencia que supone el examen de asuntos similares de las mismas fechas -donde no existían todavía estadísticas oficiales-, es criterio de esta Sala que la media del TAE para ese tipo de operaciones oscilaba en torno al 20%.”.

«Podemos llegar a la conclusión de que con anterioridad a ese período el tipo medio de estos productos financieros se situó alrededor del 20%» (Foto: E&J)

Recordemos que la propia Sala 1ª del TS, en su sentencia de 4 de mayo de 2022, resuelve un recurso de casación respecto de un contrato de crédito revolving formalizado en el año 2006 y tiene una especial relevancia porque el Banco de España como he expuesto solo publica el índice del tipo medio que debe ser tomado como referencia para las operaciones de crédito mediante tarjetas de crédito y revolving, desde el año 2010 hasta la actualidad y, sin embargo, en la sentencia de la Sala 1ª del TS de 4 de mayo de 2022 se confirma que con anterioridad al año 2010, conforme a la propia información facilitada en la instancia, el tipo medio de la TAE estaba igualmente alrededor del 20%.

V.- Conclusión

A pesar de no disponer de un índice estadístico propio del crédito revolving publicado por el Banco de España respecto de operaciones formalizadas por las entidades financieras con anterioridad al año 2010, podemos llegar a la conclusión de que con anterioridad a ese período el tipo medio de estos productos financieros se situó alrededor del 20%. Todo ello, sin perjuicio de que acudiendo a otras fuentes de información se pueda acreditar el tipo medio de la TAE para esa tipología concreta del crédito revolving con anterioridad al año 2010.

1 Comentario