Fondos de inversión españoles con alta rentabilidad en 2021

La renta variable mantiene su atractivo en 2022, según los expertos

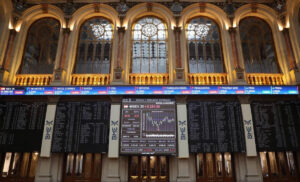

Los fondos de inversión cierran el año en positivo (Foto: E&J)

Fondos de inversión españoles con alta rentabilidad en 2021

La renta variable mantiene su atractivo en 2022, según los expertos

Los fondos de inversión cierran el año en positivo (Foto: E&J)

Desde hace ya unos años los fondos de inversión se han convertido en uno de los canales favoritos de muchas personas para canalizar sus ahorros hacia activos que les puedan aportar una rentabilidad. Tanto sus particularidades legales, como la posibilidad de acceder a un conjunto de activos de diferentes categorías dentro de un mismo producto les ha convertido en uno de los productos bancarios más usados por los ahorradores.

Aunque la rentabilidad de los fondos de inversión debe valorarse a largo plazo, lo cierto es que hay algunas categorías que se han comportado de manera excelente en 2021.

El patrimonio de los fondos de inversión ha crecido en el último año un 13,6% y ha alcanzado los 311.780 millones de euros, lo que implica un incremento de 37.425 millones, según los últimos datos, correspondientes al cierre del pasado mes de noviembre, hechos públicos por la Asociación de Instituciones de Inversión Colectiva y Fondos de Pensiones (Inverco).

El patrimonio de los fondos de inversión ha crecido en el último año un 13,6%. (Foto: E&J)

Tras un año de pandemia y con un crecimiento económico importante a nivel mundial, la renta variable continúa siendo la categoría de fondos de inversión con mayores rendimientos en 2021.

Los fondos globales, con una subida del 59,8% (24.361 millones) y los de renta variable internacional, con un alza del 28,9% (11.556), fueron los que tuvieron un mejor comportamiento en el período analizado, mientras que el farolillo rojo correspondió a los garantizados, con un descenso del 30,9% (4.799 millones menos).

El informe de Inverco detalla que la rentabilidad de estos instrumentos de inversión ha caído de media un 0,62% en noviembre respecto de octubre debido a la “corrección que se ha extendido por todos los mercados de acciones, tanto nacionales como internacionales” por la aparición de la variante ómicron del coronavirus, que ha disparado los contagios y está empezando a provocar las primeras restricciones y confinamientos en el continente europeo. La rentabilidad en la renta variable nacional cae en ese mes en un 7,19%, la más elevada de todas las categorías.

La renta variable continúa siendo la categoría de fondos de inversión con mayores rendimientos en 2021. (Foto: E&J)

Mercado de bonos

El mercado de bonos, por su parte, ha registrado un comportamiento positivo. En la comparativa con el año pasado, los fondos de inversión experimentan una revalorización del 4,95% con todas las categorías en positivo, a excepción de los garantizados y los focalizados en la renta fija, tanto corto como a más largo plazo. Con todo esto, aquellos fondos cuyas vocaciones están centradas en renta variable pura continúan presentando en lo que va de año rendimientos muy positivos, que en el caso de Renta Variable Internacional de Estados Unidos están por encima del 27%%.

La información de Inverco, a falta de que se conozcan los datos del mes de diciembre, muestra que los fondos de inversión gozan de buena salud y que pueden ser un buen vehículo para buscar rentabilidades interesantes.

Fondos más rentables

Dentro de este panorama positivo en líneas generales, hay una serie de fondos que han tenido un comportamiento especialmente bueno y que tienen rentabilidades interesantes.

El Horos Value Iberia llega a este punto del ejercicio como el mejor entre los fondos de Bolsa española, ya que su rentabilidad roza el 23%. Lanzado en mayo de 2018, en su cartera destacan valores como Iberpapel y Merlin Properties, además de las portuguesas Semapa, un holding compuesto por la papelera Navigator, una cementera y una empresa de tratamiento de residuos de animales y Sonae, otro conglomerado que incluye marcas como Worten. Además, cuenta con una importante posición en el otro fondo de la gestora, el Horos Value Internacional.

Semapa es otro de los fondos más rentables. Invierte en Bolsa española y entre los valores con mayor peso se encuentran Atalaya Mining, que es la compañía que gestiona la mina de Río Tinto, Vocento, Técnicas Reunidas y Miquel y Costas. Su rentabilidad llega al 19,5%.

Varios fondos que invierten en renta variable han tenido importantes rentabilidades. (Foto: Bolsa de Madrid)

En la tercera posición se encuentra el March International Iberia, que tras un fuerte inicio del año sitúa su rentabilidad en torno al 18,5%. Destaca el peso que Arima tiene en el fondo, al suponer un 7,11% de la cartera. A la socimi de oficinas cotizada en el mercado continuo le siguen BBVA, Bankinter, Iberdrola y eDreams.

Una rentabilidad similar al de fondo de la gestora de Banca March registra Caixabank Master RV España FI. La exposición a renta variable será como mínimo del 75%, y de ésta, al menos el 90% estará emitida por entidades cotizadas en la bolsa española, pudiendo invertir en valores emitidos por otras entidades del área euro, sin descartar también otros países de la OCDE, sin exposición a países emergentes. Ha conseguido un rendimiento en 2021 del 18,3%, con una cartera de gran presencia de blue chips españolas como BBVA, Inditex e Iberdrola. También, se centra en la actualidad en otras compañías como Cellnex, Banco Santander, Amadeus y Telefónica.

Mientras, Sabadell España Dividendo Base FI ha alcanzado una rentabilidad este año del 16,5%. La gestión toma como referencia la rentabilidad del índice formado a partir de la revalorización media alcanzada por los fondos de inversión adscritos a la categoría Renta Variable España según establezca, en cada momento, el diario económico Expansión. Tiene exposición a empresas españolas como Grifols, Banco Santander, Inditex, Repsol o Banco Sabadell.

En 2022, mejor renta variable

Hay una máxima que siempre hay que tener en cuenta y es que rentabilidades presentes no garantizan rentabilidades futuras, por lo que hacer una valoración sobre fondos de inversión específicos que puedan dar el año próximo rentabilidades interesantes es, como mínimo, arriesgado. No obstante, hay una serie de circunstancias que sí se pueden tener ene cuenta a la hora de invertir el año próximo en fondos.

La renta variable europea puede ser una buena inversión en 2022. (Foto: Wikimedia)

Luca Paolini, estratega jefe de Pictet AM, advierte, en unas declaraciones a la web Funds Society, que las principales clases de activos siguen caras por estándares históricos. En su opinión, los activos de más riesgo cotizan en o cerca de máximos, sobre todo en Estados Unidos. “En dos años se ha producido una mejora de múltiplos de valoración de las acciones que normalmente llevaría un ciclo completo. Así que en 2022 las subidas de los precios de las acciones van a tener que estar motivadas por el aumento de beneficios. Por otra parte, esperamos una reducción del 5% al 10% en los múltiplos de valoración. El resultado puede ser una rentabilidad de 5% a 10% en acciones en 2022”, apunta Paolini.

En el caso de la renta variable europea, Martin Skanberg, gestor de fondos de renta variable europea de Schroders, considera que Europa puede estar mejor situada que otras regiones para afrontar un año más difícil. “Las acciones de la eurozona han tenido un comportamiento muy positivo desde los mínimos de la pandemia de la primavera de 2020. El índice MSCI EM cotiza con una prima creciente respecto a los mercados mundiales no estadounidenses. Podría ser que Europa salga relativamente ganando del que probablemente sea un año complicado en general.

Michael Strobaek, Global Chief Investment Officer de la entidad suiza señala que, a la luz de la continua recuperación económica, prevé que las acciones “ofrezcan atractivos rendimientos en 2022, lo cual justifica una adecuada presencia de esta clase de activos en las carteras”.

La firma cree que los valores cotizados proporcionarán rendimientos de un solo dígito en 2022, más moderados que en 2021, pero seguirán ofreciendo una atractiva “prima de riesgo con respecto a los bonos”. Así, concreta que los segmentos de las acciones que se quedaron rezagados en la recuperación de la pandemia deberían “emerger como rayos de luz”, al igual que “las industrias que se benefician de las tendencias de crecimiento secular”.