La evolución del interés de las hipotecas en el último año

"El primer dato significativo es el bajo porcentaje de viviendas adquiridas con hipoteca"

(Foto: E&J)

La evolución del interés de las hipotecas en el último año

"El primer dato significativo es el bajo porcentaje de viviendas adquiridas con hipoteca"

(Foto: E&J)

Recientemente se han aprobado por el Consejo de Ministros, una nueva batería de medidas de ayuda a las familias más desfavorecidas, para atender al encarecimiento de las cuotas hipotecarias, consecuencia de la evolución del Euribor a partir del segundo trimestre de este año. Medidas de carácter voluntario, que deberán implementar la banca, y que se suman a las que todavía están en vigor aprobadas en el año 2.012 a través del Código de Buenas Prácticas.

Se ha tratado tanto la evolución al alza de los tipos de interés y su incidencia en el pago de las cuotas hipotecarias, que ha llegado a presentarse como un problema de ámbito global, atendiendo a las medidas que se han propuesto y a los innumerables cálculos de incrementos ciertamente que alarmantes, si damos por válidos los datos que los diferentes artículos publicados nos han ido mostrando.

En primer lugar deberíamos hacer una reflexión, que quiero pensar la banca ya realizó en su momento, una vez pudieron reducir el ingente número de viviendas que se habían adjudicado, consecuencia de la anterior crisis bancaria e inmobiliaria. Nos deberíamos preguntar si se han realizado en el momento de los estudios de concesión de los préstamos hipotecarios, un análisis por parte de los responsables, de la situación económica del solicitante, atendiendo al hecho que los tipos de interés que se ofrecían en el momento de la firma no se mantendrían eternamente. Es lógico pensar que los tipos de interés cero del BCE, eran en cualquier caso coyunturales, con independencia que se han mantenido varios años.

Si se ha realizado este estudio de la capacidad económica del solicitante del préstamo, el aumento que se ha producido en estos últimos 6 meses del tipo de referencia, deberían poder ser asumidos. Si no se ha efectuado tal análisis y el cálculo se realizó en base a la hipótesis de tipos cero durante 30 años, nos encontraríamos nuevamente en la misma situación que en el 2.00’7, cuando se puso de manifiesto la negativa actuación del sector bancario en el análisis del riesgo y ante la conclusión que la banca, no aprende de sus errores. Una cosa es cierta, si un cliente pone en manos de un analista/banco, la decisión de su capacidad de pago, no se puede culpar al tan solo al deudor cuando varían las circunstancias. Es una responsabilidad compartida.

Es un intento de poner cierto orden en la ingente cantidad de cálculos que se publican casi a diario, obviamente en una situación que preocupa, y a fin de saber el alcance real del potencial riesgo, que los bancos podrían encontrarse en la situación de tener que asumir un volumen importante de viviendas en su balances, por impago de la deuda de los hipotecados, y ver otra vez como las arcas públicas dedicaban sus recursos a efectuar una salvación encubierta de los mismos.

En segundo lugar las medidas propuestas por el Gobierno, como ya sucedió en el año 2.012, se centran básicamente en prorrogas de los plazos de las hipotecas para ciertos colectivos, lo que finalmente encarece más la deuda, debido al aumento de tiempo de financiación y periodos de carencias. Ello genera una doble pregunta ¿esta prórroga del plazo de las hipotecas, se propone por el Gobierno, porque hay una previsión de nuevas reducciones de tipos de interés?, ¿o tal vez porque estiman que las economías domésticas englobadas en el colectivo más vulnerables, incrementarán sus ingresos en suficiente medida que el aumento de los intereses ya no les afectarán?. Si no es así, lo que se propone ciertamente es “pan para hoy y hambre para mañana”

Al margen de las dudas en el análisis del riesgo por los bancos o del conocimiento que pueda tener el Gobierno del futuro, existen datos objetivos, en la medida que los facilita el Instituto Nacional de Estadística que tiene como misión recoger y procesar la información de la actividad generada en relación a la compra de viviendas, la formalización de las hipotecas para su compra y los tipos de interés que se aplican.

Importe medio de las hipotecas formalizadas

| Set. 21 | 142.514 |

| Oct. 21 | 138.154 |

| Nov. 21 | 139.594 |

| Dic.21 | 144.498 |

| Ene. 22 | 141.427 |

| Febr. 22 | 141.752 |

| Mar. 22 | 145.715 |

| Abr. 22 | 142.253 |

| Mayo 22 | 149.261 |

| Jun. 22 | 147.539 |

| Jul. 22 | 146.445 |

| Ago. 22 | 145.287 |

| Set. 22 | 143.222 |

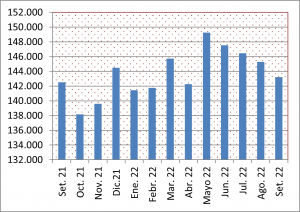

Recopilando los datos publicados recientemente y correspondientes al mes de Septiembre, (últimos publicados) se ha procedido a analizar la evolución de los últimos 12 meses, del importe medio de las hipotecas, el tipo de interés aplicado en el mismo periodo, tanto fijo como variable, así como en número de viviendas hipotecadas. Los datos realmente son sorprendentes.

IMPORTE MEDIO HIPOTECAS FORMALIZADAS

(Fuente: E&J)

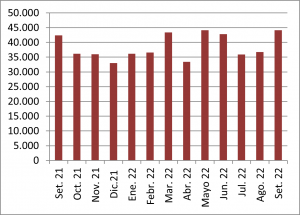

| Set. 21 | 42.408 |

| Oct. 21 | 36.147 |

| Nov. 21 | 35.970 |

| Dic.21 | 32.984 |

| Ene. 22 | 36.185 |

| Febr. 22 | 36.537 |

| Mar. 22 | 43.378 |

| Abr. 22 | 33.423 |

| Mayo 22 | 44.105 |

| Jun. 22 | 42.767 |

| Jul. 22 | 35.918 |

| Ago. 22 | 36.721 |

| Set. 22 | 44.119 |

El primer dato significativo es el bajo porcentaje de viviendas adquiridas con hipoteca, tan solo el 30,80% en el pasado mes de septiembre, ello nos ha de llevar a la conclusión que los adquirentes actuales de pisos, tienen capacidad económica suficiente para no precisar financiación externa. Previsiblemente, sin poder confirmar este dato, las adquisiciones se estarían produciendo de fondos inmobiliarios e inversores extranjeros, que nuevamente se interesan por nuestro mercado. Esta puede ser la razón del bajo porcentaje de financiación en las compras.

Tipo medio aplicado a las hipotecas a interés fijo

| Set. 21 | 2,65 |

| Oct. 21 | 2,69 |

| Nov. 21 | 2,75 |

| Dic.21 | 2,79 |

| Ene. 22 | 2,69 |

| Febr. 22 | 2,69 |

| Mar. 22 | 2,68 |

| Abr. 22 | 2,65 |

| Mayo 22 | 2,66 |

| Jun. 22 | 2,64 |

| Jul. 22 | 2,68 |

| Ago. 22 | 2,71 |

| Set. 22 | 2,70 |

(Fuente: E&J)

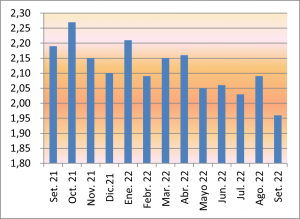

Estos datos parecen no seguir la información que coloquialmente recibimos, recordemos que estamos, según nos indican todos los medios e incluso la propia Administración, en una situación de crisis de pago de las cuotas hipotecarias, debido al alza de los tipos de interés. Comparando los doce meses analizados y los tipos que se han aplicado tanto en interés fijo, como en interés variable, en ambos casos, la evolución media de los tipos de interés, ha sido casi inexistente. Ello nos llevaría a la conclusión que los tipos de interés de las hipotecas en cuanto a las nuevas formalizaciones (hasta septiembre), no habían sufrido un alza significativa en los tipos ofertados por los bancos. Diferente es la situación de las hipotecas formalizadas en el periodo de los últimos 10 años, que son las que tuvieron la oportunidad de aprovechar una caída histórica de los tipos de referencia.

Tipo medio aplicado a las hipotecas a interés variables

| Set. 21 | 2,19 |

| Oct. 21 | 2,27 |

| Nov. 21 | 2,15 |

| Dic.21 | 2,10 |

| Ene. 22 | 2,21 |

| Febr. 22 | 2,09 |

| Mar. 22 | 2,15 |

| Abr. 22 | 2,16 |

| Mayo 22 | 2,05 |

| Jun. 22 | 2,06 |

| Jul. 22 | 2,03 |

| Ago. 22 | 2,09 |

| Set. 22 | 1,96 |

(Foto: E&J)

Los tipos de interés que se han estado aplicando por la banca en la formalización de nuevas hipotecas, han tenido una escasa evolución, tanto en tipo fijo, como variable, previsiblemente por una expectativa del sector financiero de una futura subida de tipos, obvia por otra parte, dado el tiempo que se mantenían en niveles de mínimos, ello al mismo tiempo nos sitúa ante un escenario que difiere del que parece desprenderse de las alertas y mensajes que recibimos.

Si nos atenemos a los datos facilitados por el Instituto Nacional de Estadística, no se deberían producir esos incrementos de más de 3.000 € al año en el pago de la hipoteca, salvo que atendiendo al valor medio de 143.222 €, el aumento del tipo de interés fuera del 3,60% sobre el coste actual. Ciertamente esta situación no se ha producido, por lo que nuevamente surgen dudas, o los datos del INE nos conducen a error, o los alarmismos están orden del día.